Nästan 2,5 miljarder USD i Bitcoin- och Ethereumoptioner löper ut idag, vilket kan skapa stor prisrörelse i slutet av månaden eftersom handlare växlar mellan uppgångssatsningar och djup försäkring vid nedgång.

Vid första anblick verkar positioneringen positiv. Men under ytan finns en tydlig avvikelse: en av de största öppna positionerna i Bitcoin finns långt under nuvarande pris – vid 40 000 USD-striket.

Calls dominerar, men max pain ligger högre

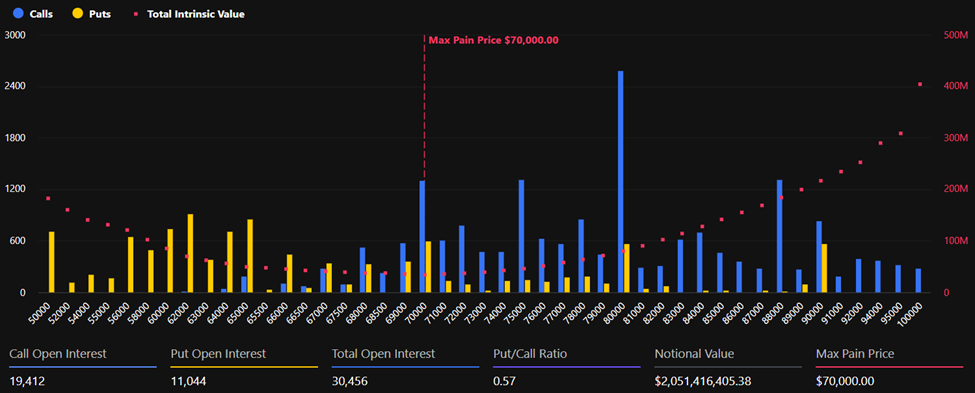

Bitcoin handlas nu kring 67 271 USD och maxsmärta ligger på 70 000 USD. Öppet intresse visar 19 412 köpoptioner och 11 044 säljoptioner. Detta ger en put/call-kvot på 0,57 och visar ett positivt siktat sentiment. Det totala nominella värdet vid slutdatumet är cirka 2,05 miljarder USD.

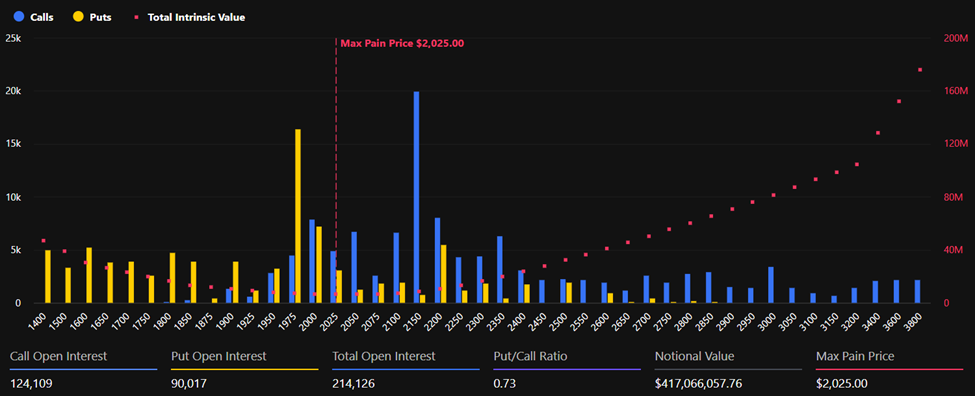

Ethereum visar samma trend, men mer balanserat. ETH handlas nära 1 948 USD, med maxsmärta vid 2 025 USD.

Köpoptionerna (124 109 kontrakt) är fler än säljoptionerna (90 017), vilket ger en put/call-kvot på 0,73 och ett nominellt värde på cirka 417 miljoner USD.

”…positioneringen lutar åt köpoptioner för båda tillgångarna, där Bitcoin sticker ut mest. Maxsmärtenivåerna ligger under det mesta köpoptionsintresset för Bitcoin, medan Ethereum är mer balanserad men ändå positiv,” skriver analytiker på Deribit i sin analys.

Maxsmärta beskriver det pris där flest optioner förfaller värdelösa vilket minimerar utbetalningar till köpare.

Eftersom både Bitcoin och Ethereum handlas under sina maxsmärtenivåer kan prisrörelser mot dessa nivåer vid utgång minska förluster för optionssäljare.

40 000 USD Put: En signal för svansrisk

Trots den positiva rubriken har den stora koncentrationen av säljoptioner vid 40 000 USD väckt uppmärksamhet på marknaden.

40 000 USD:säljoptionen är nu den näst största av alla Bitcoinstrikes sett till öppet intresse, med ett nominellt värde på runt 490 miljoner USD. Detta kommer efter Bitcoins stora nedgång från tidigare toppnivåer som förändrat behovet av säkringar.

”Trots att sammanlagd positionering inför utgång lutar åt köpoptioner sticker en nivå ut: 40K BTC-säljoptionen är bland de största öppna positionerna före februariutgång. Efterfrågan på skydd långt under nuvarande pris syns tydligt, även om den totala put/call-kvoten är positiv,” skriver analytiker på Deribit och visar på den ovanliga storleken.

Sammanfattningsvis är handlare förberedda för uppgång men vill ändå inte utesluta en ny volatilitetschock.

Hedging, premie och strukturella konsekvenser

Situationen visar på en större förändring av Bitcoins derivatmarknad. Allt fler använder optioner för riktade satsningar, avkastningsstrategier och hantering av volatilitet.

Analytikern Jeff Liang menar att om man kan plocka ut premie från optionsmarknaden kan det minska det strukturella säljtrycket.

”Om vi stabilt kan plocka ut premie från optionsmarknaden och stärka Bitcoin HODLers betyder det: HODLers behöver inte längre sälja sin Bitcoin för att förbättra sina liv… Säljtrycket på Bitcoin minskar… Det driver Bitcoinpriset uppåt,” säger han.

Analytikern beskriver optionspremien som en ”lokal pump” driven av rädsla och girighet, där värde går till långsiktiga innehavare utan att det påverkar Bitcoins fasta utbud.

Totalt sett är köpoptioner fler än säljoptioner för både Bitcoin och Ethereum vilket visar att handlare vill behålla exponeringen mot en uppgång. Men den stora mängden säkringar långt utanför pengarna visar att marknaden är försiktig.

Med miljarder i nominellt värde som löper ut är den viktiga frågan om priserna närmar sig maxsmärta – eller om det dolda behovet av kraschskydd blir rätt och startar ny volatilitet när många väntar sig lugn.