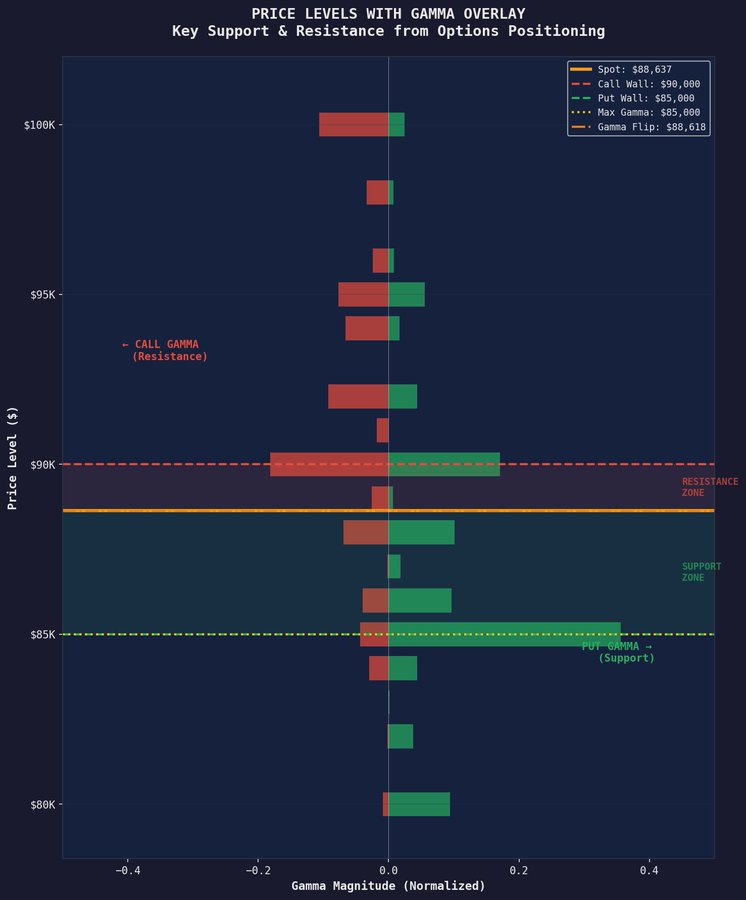

Bitcoin har under en tid frustrerat både optimister och pessimister, när priset har rört sig mellan 85 000 USD och 90 000 USD utan tydlig riktning. Det beror inte på att intresset för att köpa saknas eller på makroekonomiska problem – optionsmarknaden orsakar det.

Data från derivatmarknaden visar att handlarens gammaexponering nu dämpar prisrörelser genom mekaniska hedgingflöden. Detta har gjort att Bitcoin har stannat i ett smalt intervall, men krafterna som håller priset fast kommer att upphöra den 26 december.

Gamma Flip-nivån

Kärnan i detta ligger i det som handlare kallar “gamma flip“, som just nu ligger vid 88 000 USD.

Om priset går över denna nivå måste marknadsgaranter som har kort gamma sälja vid uppgångar och köpa vid nedgångar för att behålla delta-neutralitet. Detta minskar rörelserna och drar tillbaka priset mot mittpunkten av intervallet.

Om priset går under denna nivå vänds processen. Säljtrycket ökar eftersom handlarna hedgar i samma riktning som priset rör sig, vilket gör att svängningarna blir större istället för mindre.

90 000 USD blir stoppat medan 85 000 USD håller sig kvar

Nivån vid 90 000 USD har upprepade gånger fungerat som ett tak. Anledningen är koncentrerade köpopptioner vid denna nivå.

Handlare är korta på ett stort antal köpopptioner vid strikepriset 90 000 USD. När priset närmar sig denna nivå måste de sälja Bitcoin för att skydda sig. Detta skapar ett säljutbud som verkar naturligt men faktiskt orsakas av derivathandel.

Varje uppgång mot 90 000 USD leder till mer hedging, vilket förklarar varför priset inte lyckas ta sig igenom.

Nedåt har 85 000 USD varit ett tydligt stöd via samma princip åt andra hållet.

Stora säljoptioner vid denna nivå gör att handlare måste köpa Bitcoin när priset närmar sig 85 000 USD. Detta köp absorberar säljtrycket och hindrar långa nedgångar.

Marknaden verkar därför stabil, men det är en konstgjord balans som skapats av motsatta hedgingflöden.

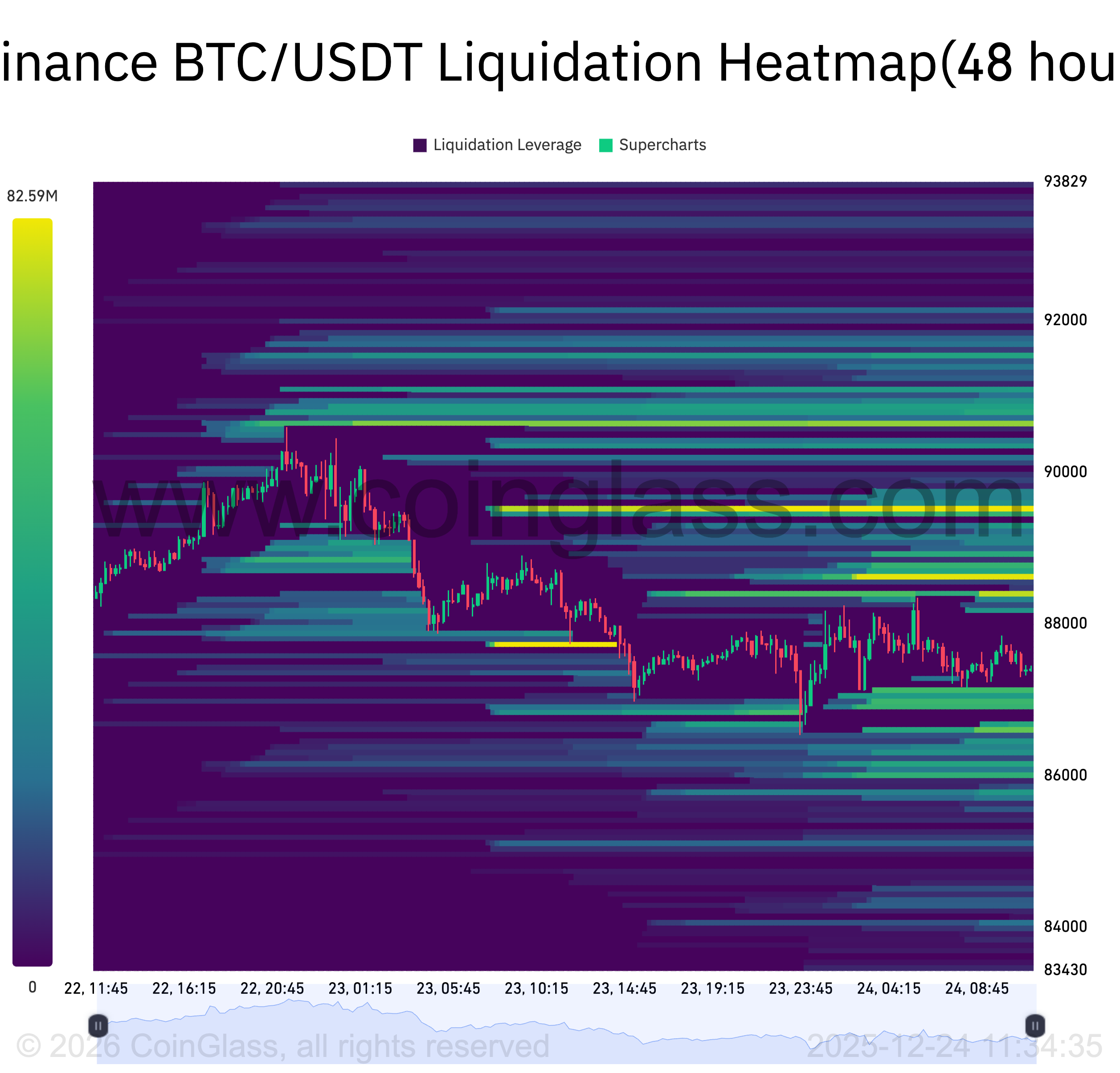

Futureslikvidationer stärker intervallet

Optionernas påverkan sker inte isolerat. Likvidationsdata från Coinglass visar att belånade terminspositioner har samlats vid samma prisnivåer. De förstärker intervallet mellan 85 000 USD och 90 000 USD.

Över 90 000 USD finns mycket att hämta för dem som är korta. Om priset bryter över denna nivå kan tvingade köp utlösa stora prisuppgångar. Å andra sidan, under 86 000 USD finns många långa positioner, så om priset sjunker dit kan det bli större nedgångar när dessa likvideras. Både hedging av optioner och likvidation av terminer samverkar nu och låser priset fast i intervallet.

En fälla med optioner väntar framöver

Optionerna som löper ut den 26 december blir de största någonsin för Bitcoin, med ett sammanlagt värde på cirka 23,8 miljarder USD.

Som jämförelse var årsutgångarna runt 6,1 miljarder USD år 2021, 11 miljarder USD år 2023 och 19,8 miljarder USD år 2024. Den snabba ökningen visar att fler institutioner deltar i Bitcoins derivatmarknad.

Enligt analytikern NoLimitGains kommer runt 75 % av den nuvarande gammaprofilen försvinna efter denna utgång. De mekaniska krafterna som hållit priset mellan 85 000 USD och 90 000 USD slutar då att påverka marknaden.

Dealer Gamma styr ETF-flöden

Handlarnas hedgingaktivitet överträffar just nu efterfrågan på den vanliga marknaden. Analytiker säger att deras gammaexponering är cirka 507 miljoner USD, jämfört med bara 38 miljoner USD i daglig ETF-handel – ett förhållande på ungefär 13 mot 1.

Denna obalans förklarar varför Bitcoin inte reagerar på positiva nyheter. Så länge det finns många osålda optioner är hedging viktigare än berättelser om institutionella köp.

Vad händer härnäst

När optionerna löper ut den 26 december försvinner denna begränsning. Det betyder inte att priset garanterat går upp eller ner – men Bitcoin får då röra sig fritt.

Om köparna lyckas hålla stödnivån på 85 000 USD vid utgången kan priset bryta upp mot 100 000 USD. Men om priset faller under 85 000 USD i en miljö med låg gamma, kan fallet gå snabbt.

Handlare ska därför vara beredda på större svängningar in i början av 2026, när nya positioner skapas. De senaste veckornas stabila rörelser styrdes av derivatmarknaden – inte av några starka åsikter om Bitcoin bland investerare.