Marknaden för digitala tillgångar går in i en intensiv “PvP”-fas, där tidiga fördelar inte längre garanterar tillväxt.

Institutionella kassor har samlat över 1 miljon BTC och nästan 5 % av den cirkulerande ETH-mängden. Detta gör dem till aktörer som direkt påverkar marknadens utbud och efterfrågan. Vilka organisationer kommer att utnyttja denna fördel för att leda spelet? Vilka kommer att hamna efter i nästa våg av intensiv konkurrens?

PvP: Urvalet av de Starka?

David Duong — chef för forskning på Coinbase — betonade nyligen att marknaden för digitala tillgångar (DAT) går in i en “player-versus-player” (PvP)-fas. Den bristpremie som tidiga aktörer njöt av försvinner. Marknaden kräver nu bättre handel, styrning och strategisk differentiering för att behålla en konkurrensfördel.

“Vi tror att teknisk efterfrågan från digitala tillgångskassor kommer att ge fortsatt stöd för kryptomarknader på kort sikt. Men DAT-fenomenet har nått en kritisk vändpunkt,” delade Duong med sig.

Enligt Duong är marknaden inte längre i den tidiga adoptionsfasen som präglade de senaste 6–9 månaderna. Men detta betyder inte att marknaden närmar sig sitt slutspel.

DATs och offentliga företag har över 1 miljon BTC, cirka 5 % av utbudet. Detta representerar en symbolisk gräns som speglar deras märkbara påverkan på spotmarknadens utbuds- och efterfrågedynamik. Ledande ETH-specifika DATs äger ungefär 4,9 miljoner ETH, värderade till cirka 21,3 miljarder USD. Detta representerar över 4 % av den totala cirkulerande ETH-mängden.

Övergången till “PvP”-fasen har två tydliga konsekvenser.

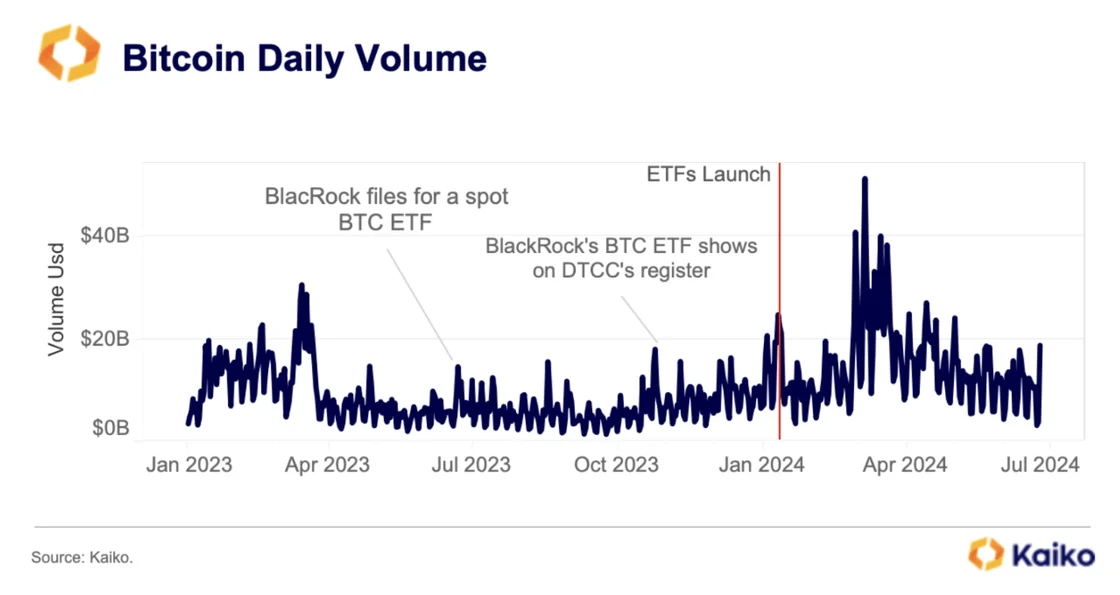

När fler institutioner samlar stora mängder BTC och ETH, kommer den institutionella efterfrågan att öka. Denna efterfrågan kommer periodvis att stödja priser på kort sikt, liknande den likviditetsökning som ses när ETF:er driver aktivitet på spotmarknader. Forskare fann att institutionella produkter som ETF:er förbättrar likviditet och oförutsägbart omformar marknadsstrukturen.

När konkurrensen ökar, pressar de första aktörerna aktivt pris-/handelsavgiftspremien över nettoandelsvärdet (NAV) de en gång njöt av. Investerare börjar jämföra prestationer direkt mellan enheter. MicroStrategy är ett klassiskt exempel. Dess handels-premie över NAV var en gång mycket hög men har kommit under press. Kapitalmarknader och deras finansieringsstrategi granskas alltmer.

“Bristpremien som gynnade tidiga aktörer har redan försvunnit, enligt vår uppfattning. I denna PvP-fas kommer endast de mest disciplinerade och strategiskt positionerade aktörerna att blomstra,” tillade Duong vidare.

I denna “PvP”-miljö kommer framgång att tillhöra organisationer som optimerar utförande och riskhantering. Detta är en förändring från de som tidigare förlitade sig på att passivt hålla stora tokenpositioner.