Ethereum är inte bara en valuta du handlar med längre. Under de senaste tre månaderna har ETH-priset ökat med över 100 %, där juli ensam bidrog med nästan 50 % i vinster. Men det mest intressanta på Ethereums 10-årsjubileum är att folk inte bara jagar prisdiagrammet längre; de jagar avkastning.

ETH:s uppgång har ökat aktiviteten inom staking, restaking, syntetiska avkastningshubbar och till och med finansieringsräntor. Enkelt uttryckt är detta sätt att tjäna passiv avkastning på ETH utöver att bara hålla eller handla det. Miljarder placeras i protokoll som är utformade för att pressa extra avkastning ur samma ETH, och data bevisar det.

Efterfrågan på staking ökar samtidigt som Ethereums pris stiger

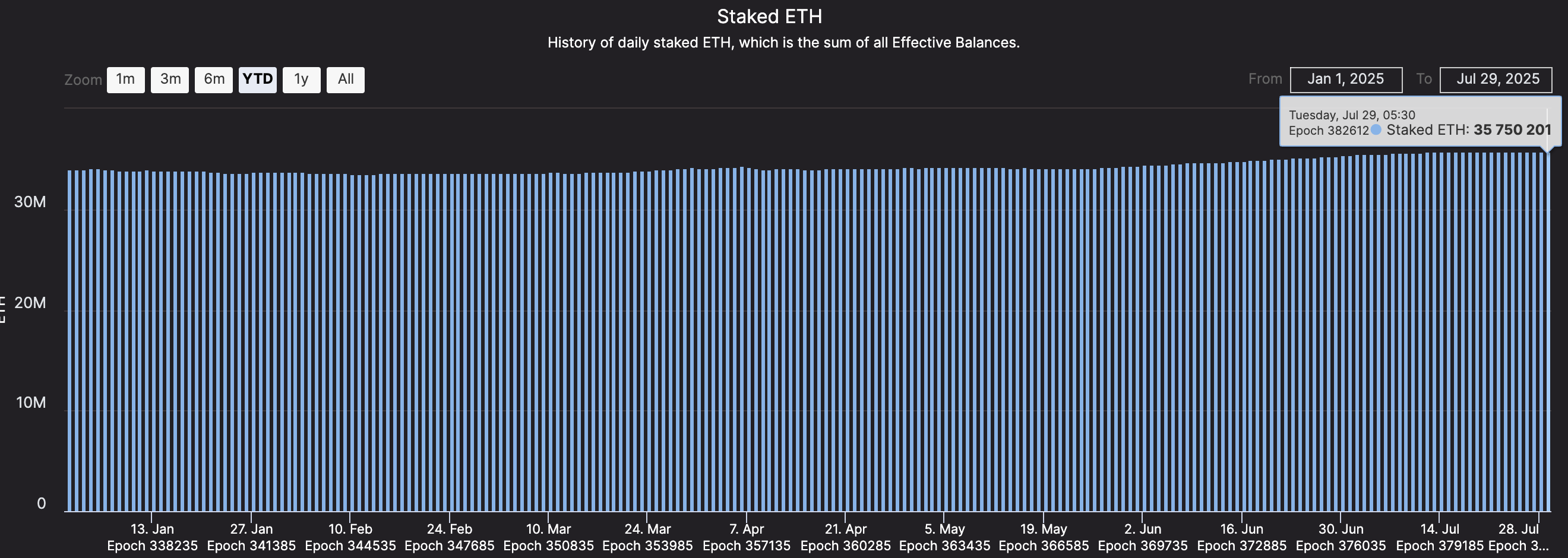

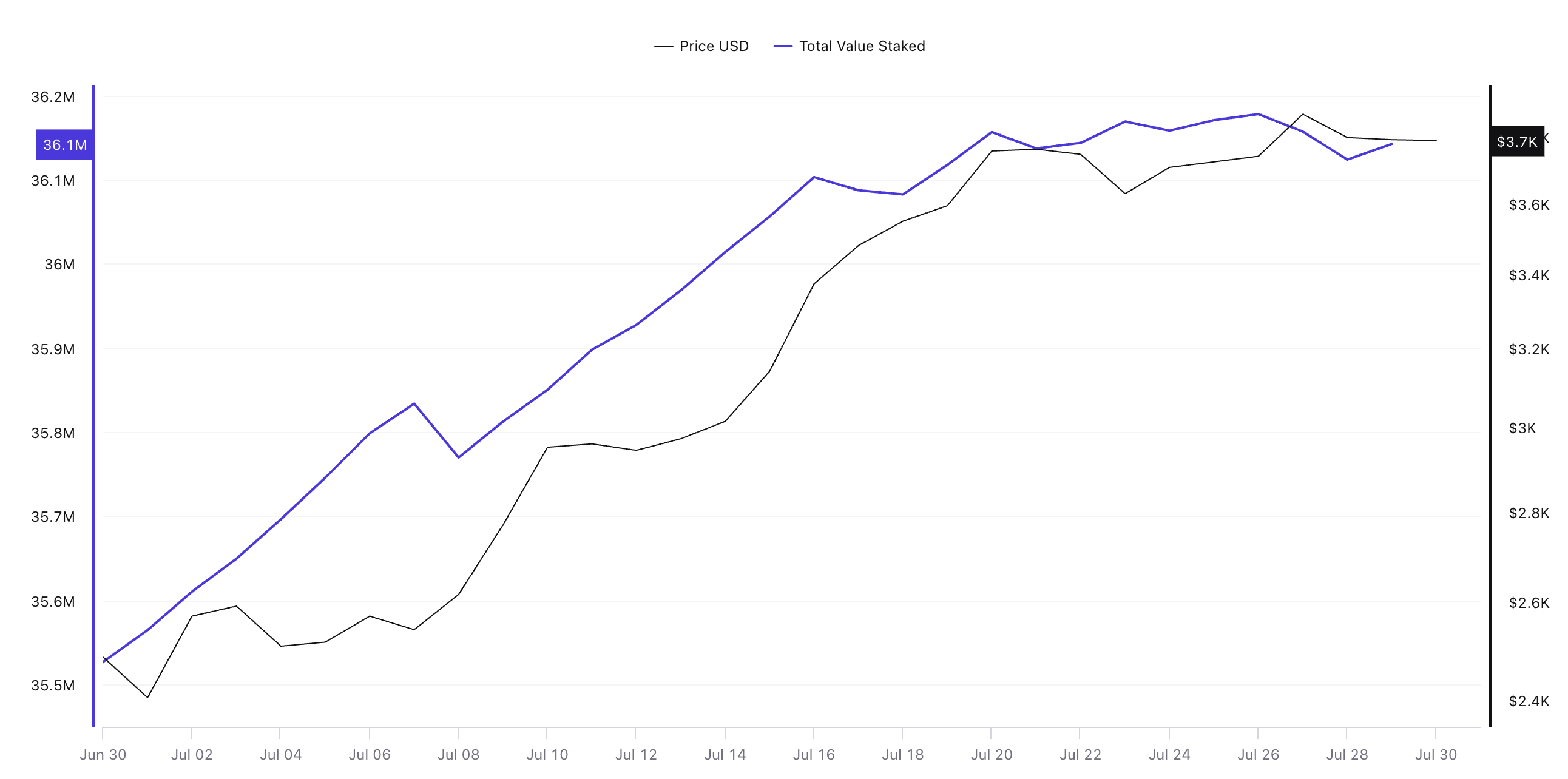

Ethereums senaste uppgång drar fler mynt till stakingkontrakt när investerare jagar ytterligare avkastning utöver prisvinster. Beacon Chain-data visar 35 750 201 Ethereum (ETH) stakade den 29 juli, och det har stadigt ökat sedan årets början.

Staking innebär att låsa upp ETH i nätverket för att hjälpa till att säkra det och få belöningar i gengäld. Beacon Chain är Ethereums huvudsakliga stakinglager som spårar alla validerare och stakade ETH i nätverket.

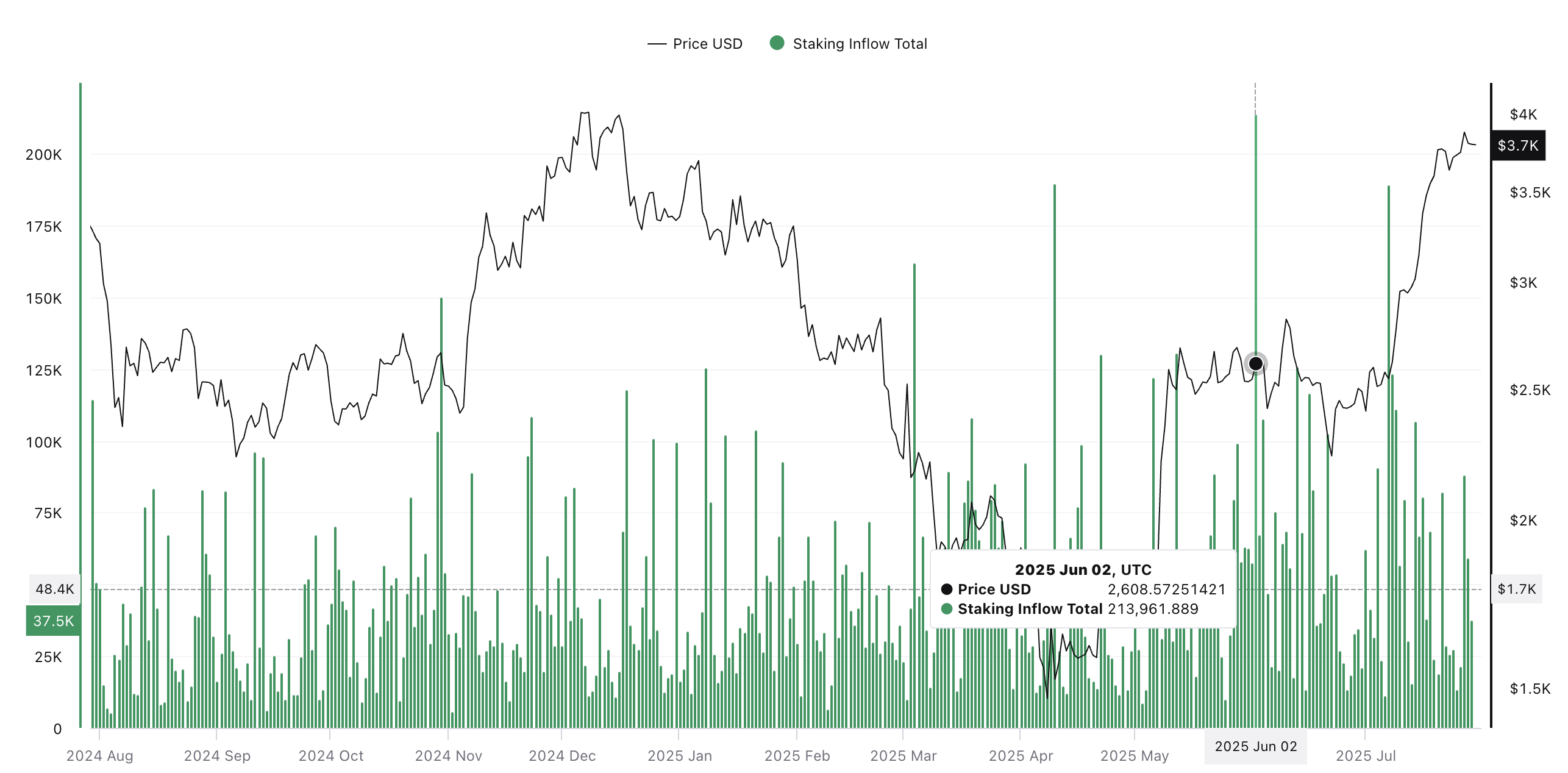

Trenden nådde en topp den 2 juni, när inflödena översteg 213 961 ETH på en dag, vilket markerade en av de största månatliga ökningarna 2025. Och uppgången pågick vid den tiden.

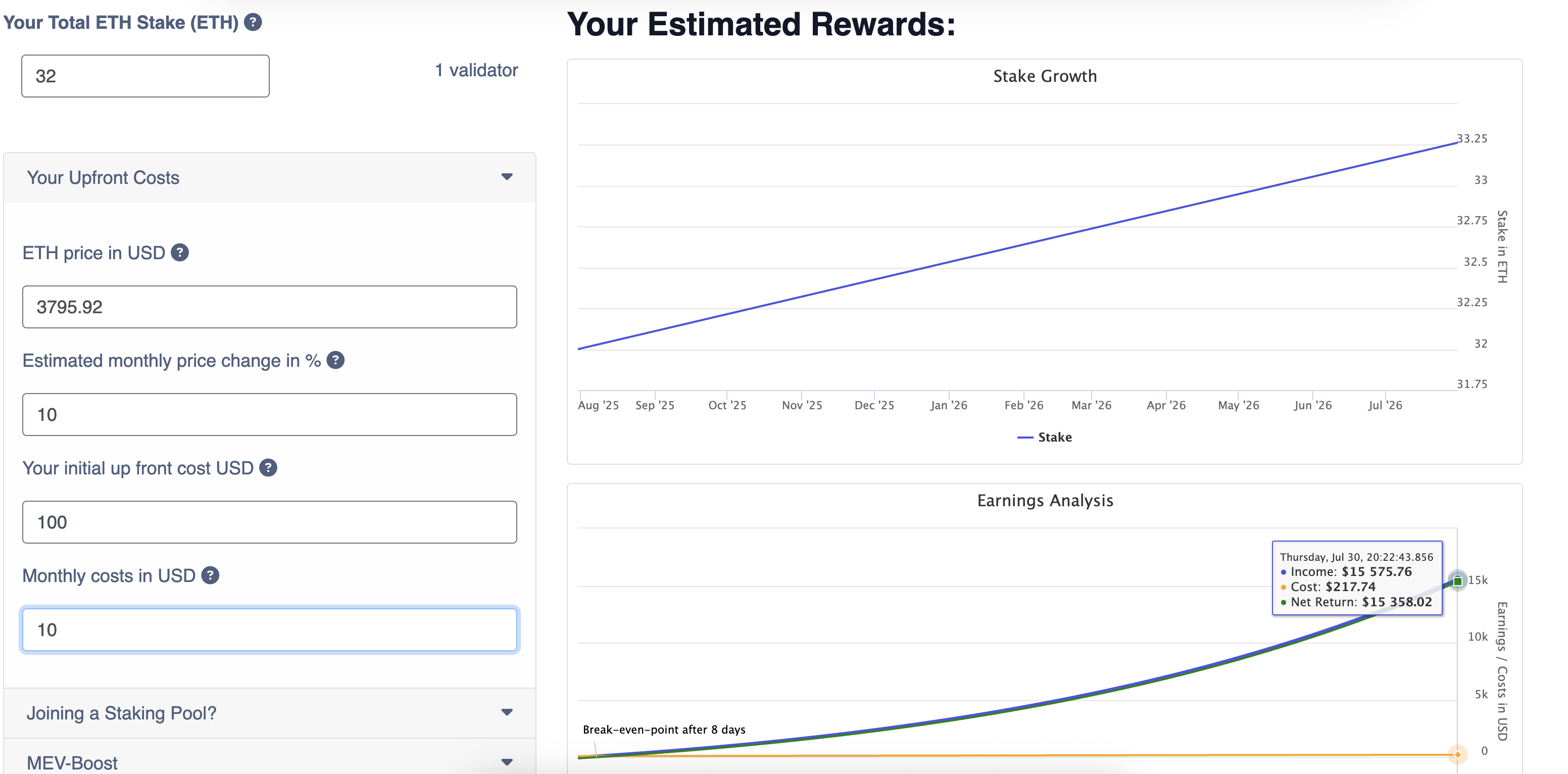

Trots att nätverket kräver 32 ETH för att driva en solovaliderare, vilket begränsar denna väg till stora innehavare, förblir belöningarna lockande. En standardvaliderare kan tjäna en nettoavkastning på cirka 15 358 USD på ett år, med nuvarande ETH-pris på 3 795 USD och genomsnittliga tillväxttakter.

En validerare är en datornod som validerar transaktioner och tjänar belöningar för det.

Liquid Staking Är Också Tillräckligt Attraktivt

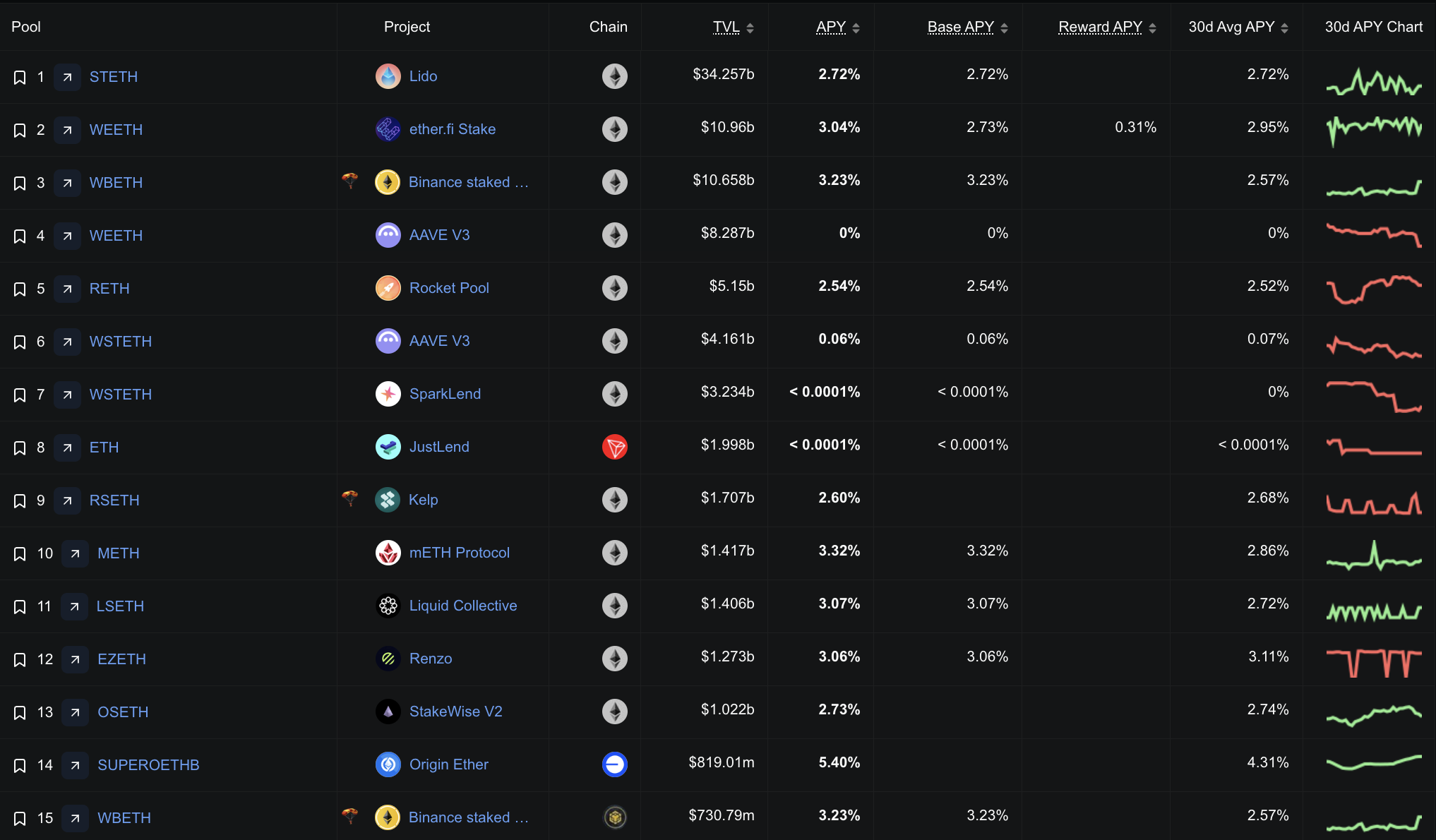

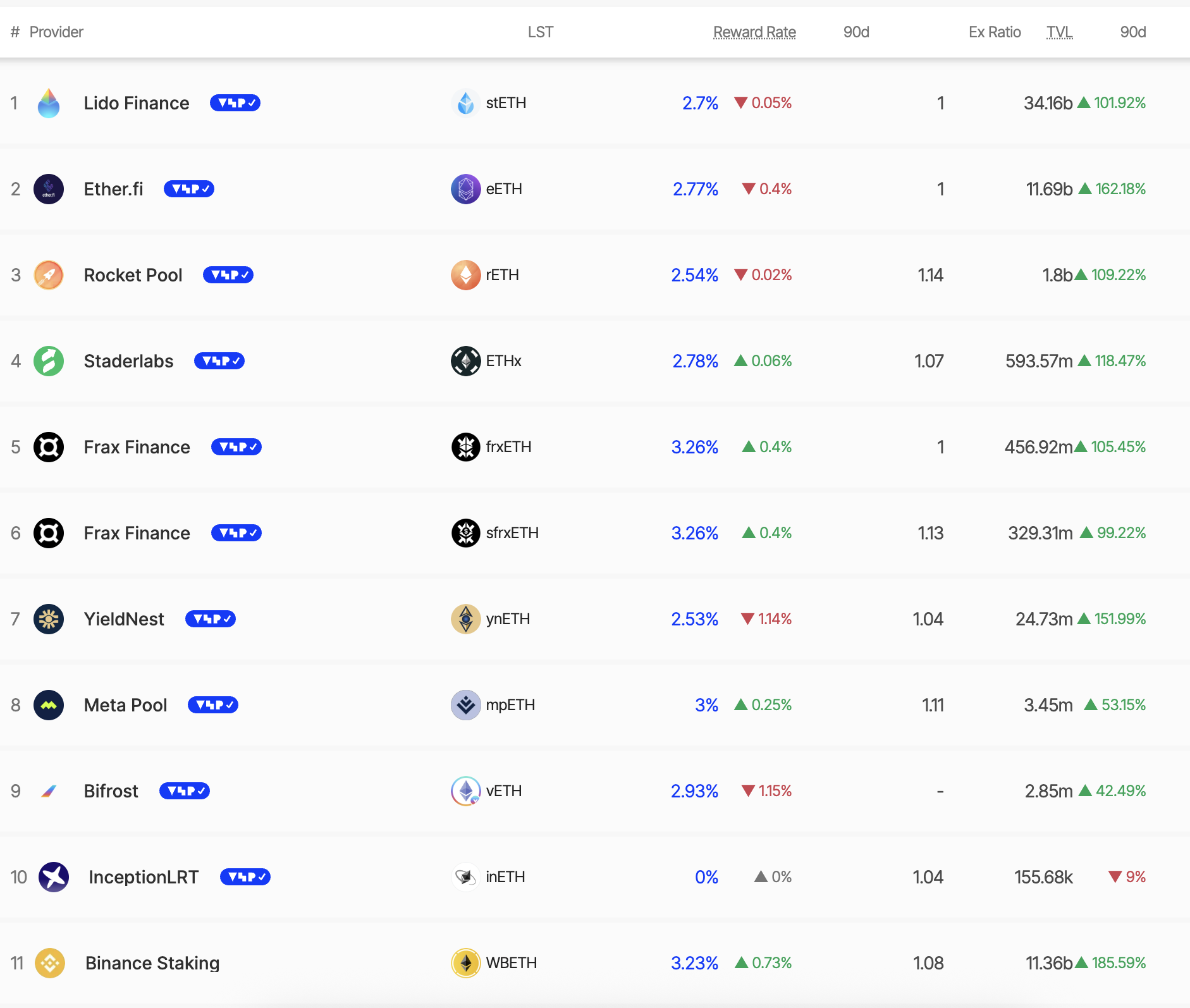

För mindre aktörer har likvida stakingprotokoll som Lido, Frax Finance och Rocket Pool öppnat dörrar till fraktionell staking. Dessa plattformar erbjuder för närvarande avkastning mellan 2,5 % och 3,3 %, med totala insättningar som ökat med mer än 100 % detta kvartal, under uppgången.

Likvid staking innebär att du kan staka valfri mängd ETH genom en plattform och ändå behålla en handlingsbar token som representerar dina stakade medel.

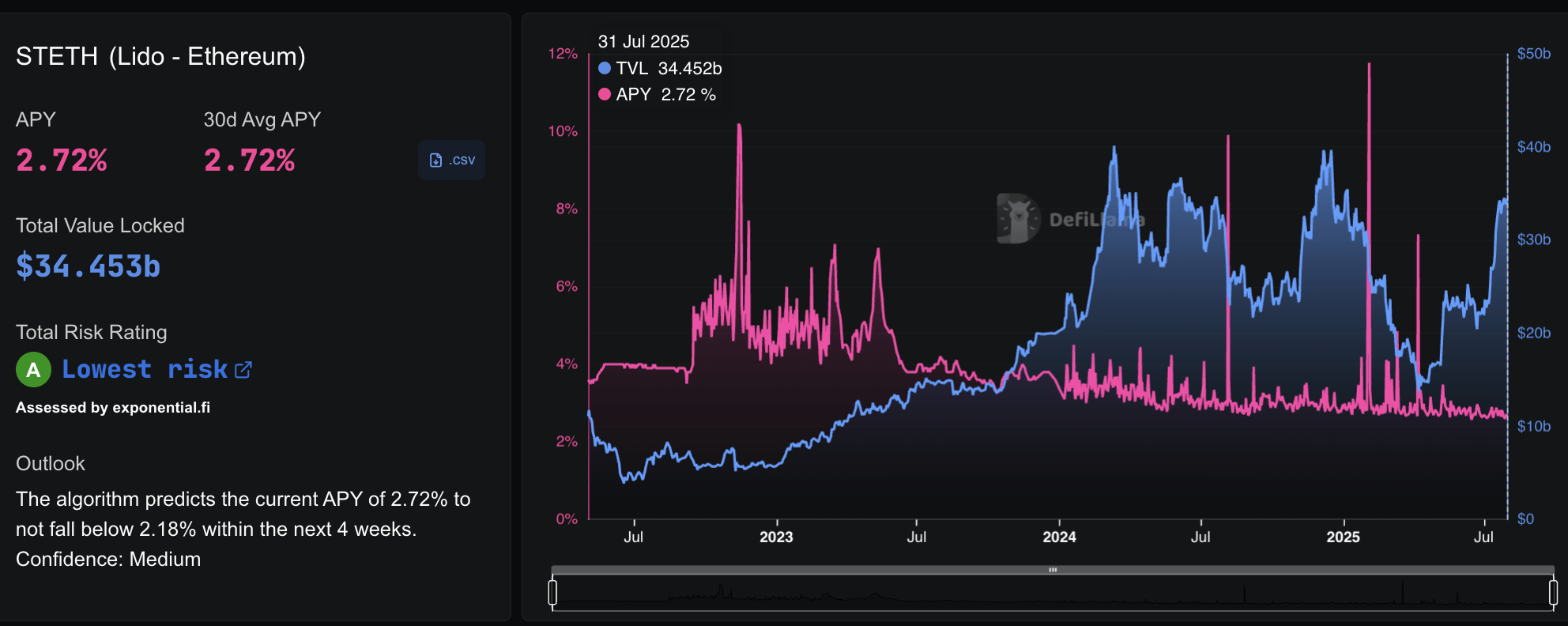

Notera: Även om stakinginsättningar har ökat, har individuella avkastningar på plattformar som Lido sjunkit över tid. I november 2022 var Lidos staking APY cirka 8,16 %, medan den idag ligger på ungefär 2,7 %, trots ett rekordhögt totalt värde låst (TVL). Ändå förblir 30-dagars APY-avkastningskurvan i grönt för många sådana aktörer.

Denna minskning sker eftersom belöningar delas mellan fler validerare när mer ETH stakas, och nätverksavgiftsaktiviteten har varit lugnare jämfört med tidigare uppgångar. Kort sagt, dina totala ETH-belöningar ökar när du stakar mer, men den årliga procentuella avkastningen på papper minskar när stakingpoolen växer och on-chain-aktiviteten normaliseras.

Totalt ETH staked i nätverket har nått 36,1 miljoner och fortsätter att öka tillsammans med priset, vilket förstärker staking som den första och mest naturliga avkastningsmöjligheten kopplad direkt till Ethereums pågående uppgång.

Restaking ökar när ETH-innehavare jagar lager-på-lager-avkastning

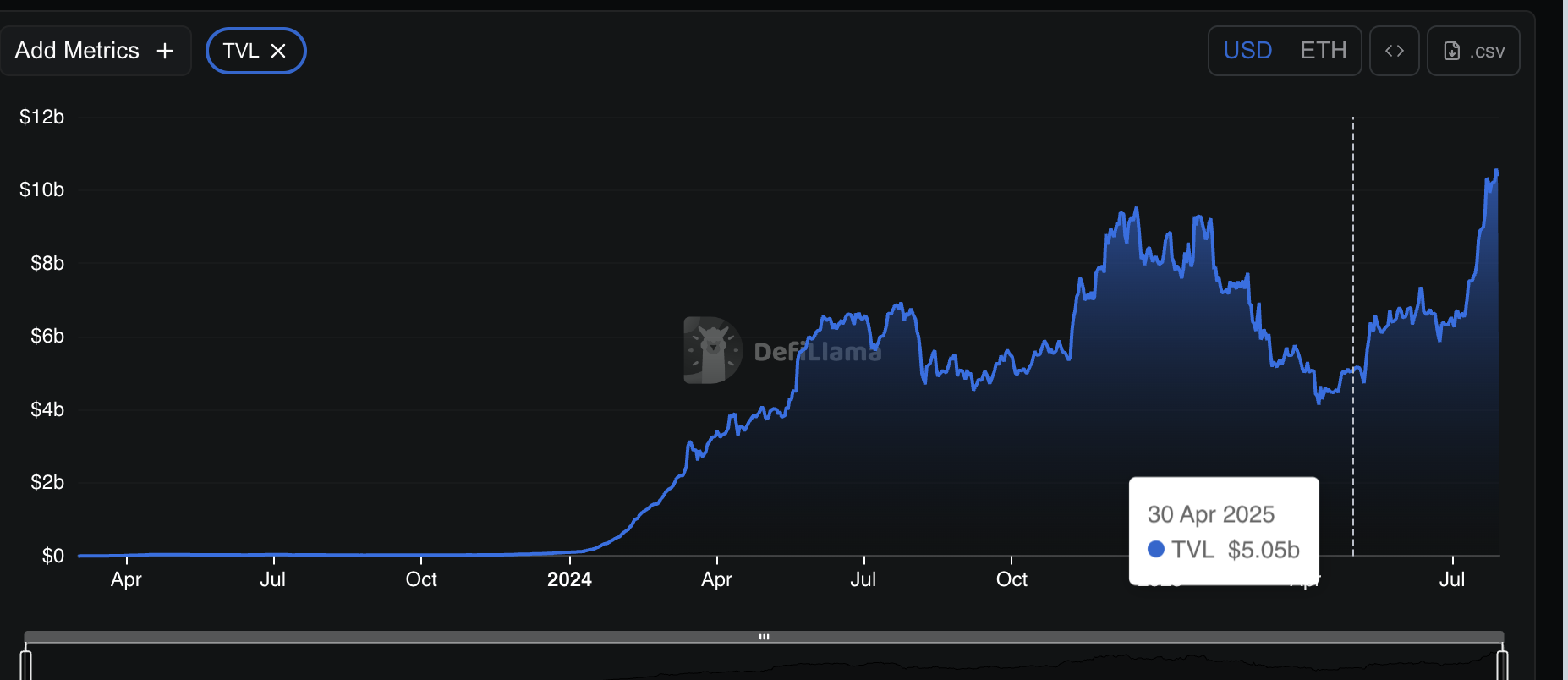

Ethereums uppgång i juli har inte bara ökat staking; den har också öppnat en andra våg av avkastningsmöjligheter genom restaking. Användare tar flytande staking-tokens som stETH eller eETH och använder dem på EigenLayer-stödda plattformar för att tjäna extra belöningar.

Restaking innebär att återanvända dina stakade ETH-tokens för att säkra ytterligare tjänster och tjäna extra belöningar utöver den vanliga stakinginkomsten.

Denna lagerbaserade metod låter innehavare kombinera den vanliga 3 % basavkastningen med ytterligare 1,5 %–2 % från att säkra mellanprogramtjänster, vilket effektivt ger dubbel avkastning på samma ETH.

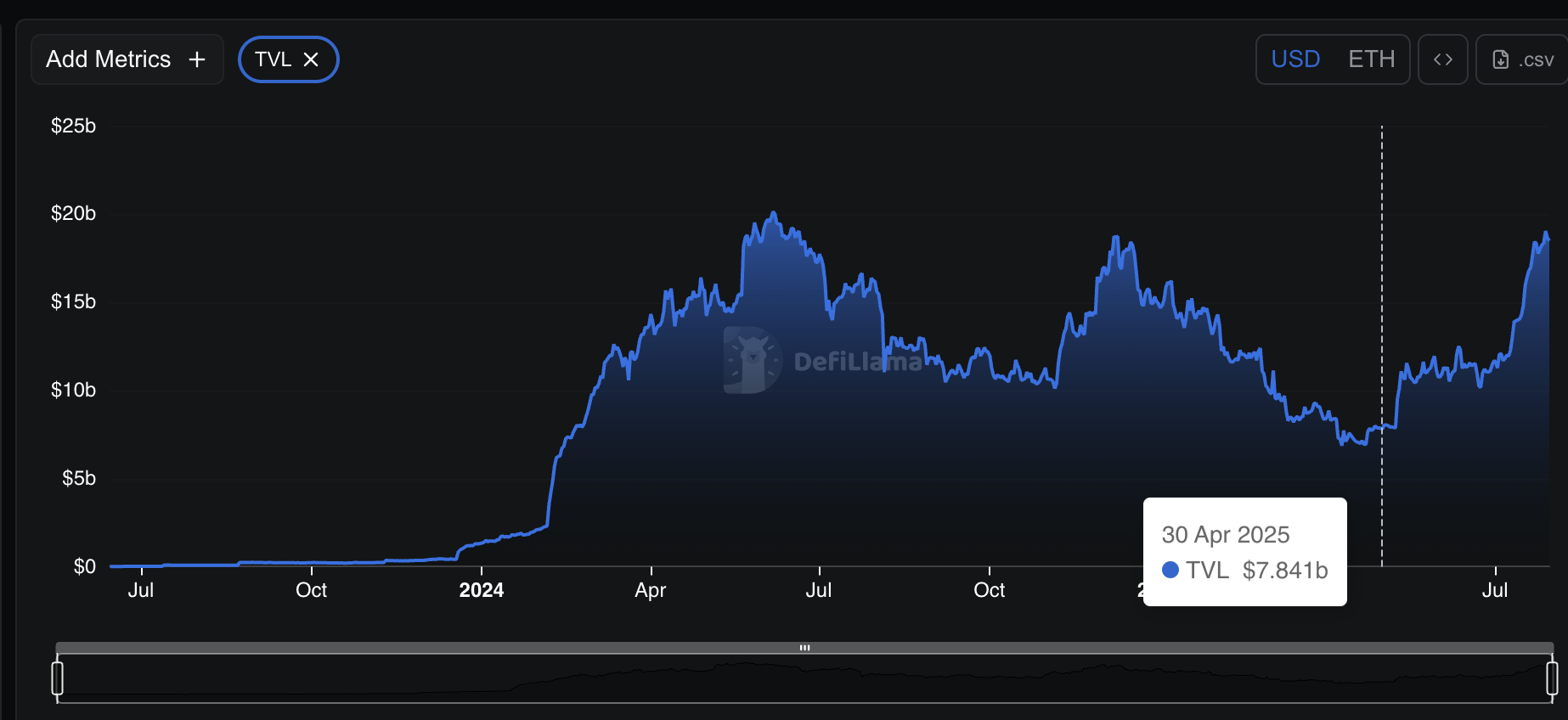

Siffrorna visar hur snabbt denna marknad värms upp. EtherFis Total Value Locked (TVL) nästan fördubblades, från 5,5 miljarder USD den 30 april till 10,36 miljarder USD den 30 juli, medan KelpDAO växte från 1,03 miljarder USD till 1,67 miljarder USD under samma period.

EigenLayers totala DeFi TVL ökade med 120 %, från cirka 8 miljarder USD till 18,34 miljarder USD, när kapitalet roterade in i detta nya avkastningslager.

EigenLayer är ett protokoll som tillåter restaking av ETH för att säkra ytterligare tjänster ovanpå Ethereums basnät, vilket lägger till ett ytterligare avkastningslager för innehavare.

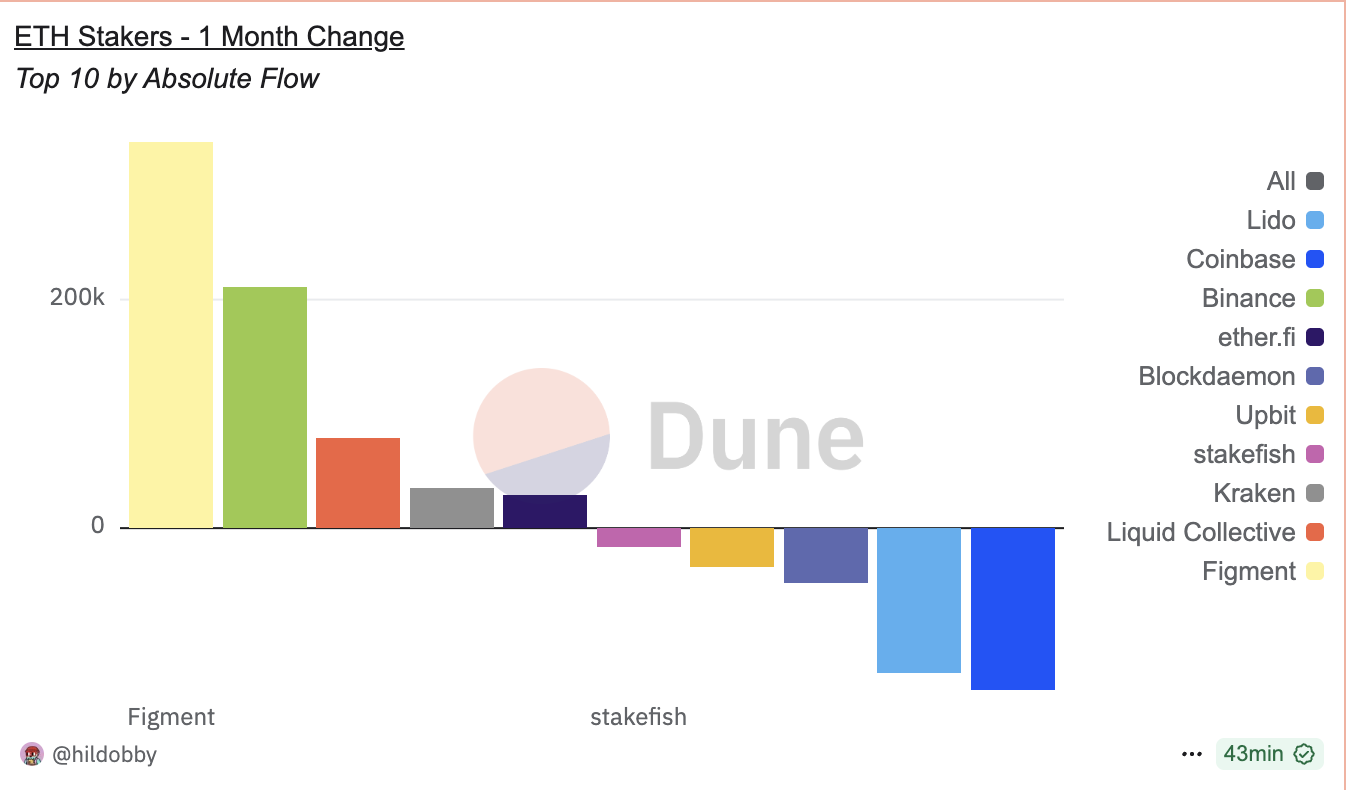

Även Figment ledde med 250 000 ETH i nya inflöden förra månaden, vilket visar att det institutionella intresset växer. Figment är en välkänd institutionell staking-leverantör som hjälper stora investerare och fonder att delegera sin ETH till validerare utan att behöva hantera sin egen infrastruktur.

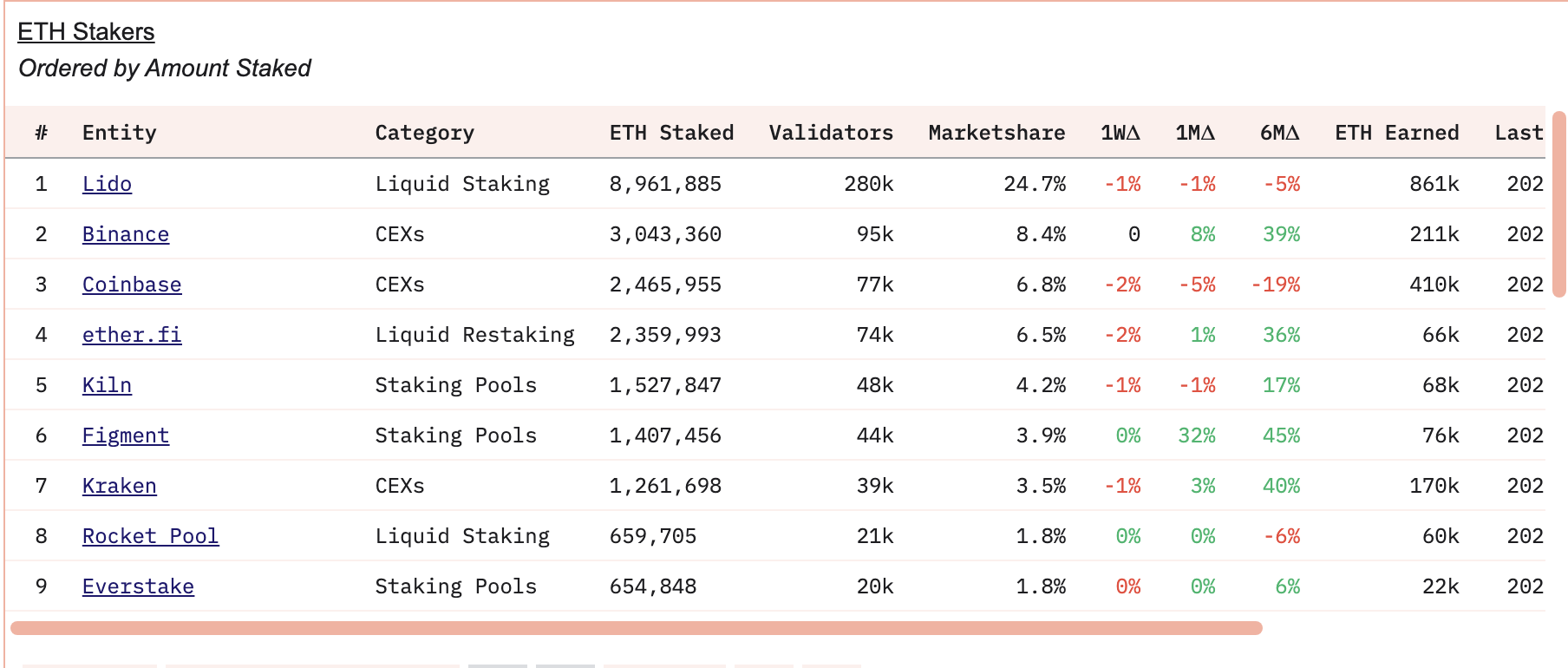

EtherFi, en viktig plattform för flytande restaking, kontrollerar nu 6,5 % av all stakad ETH, vilket konkurrerar med centraliserade jättar som Binance och Coinbase. Därför kanske stora inflöden till CEX inte alltid är dåliga. Individer kan till och med söka staking- och avkastningsmöjligheter istället för att öka säljtrycket.

Syntetiska avkastningsspel ökar när Ethereum stiger

Ethereums prisökning har inte bara lockat spotköpare; den har också ökat aktiviteten på syntetiska avkastningsplattformar som Ethena. Dessa plattformar skapar “syntetiska dollar” backade av ETH, som sedan kan stakas igen för att tjäna mer avkastning.

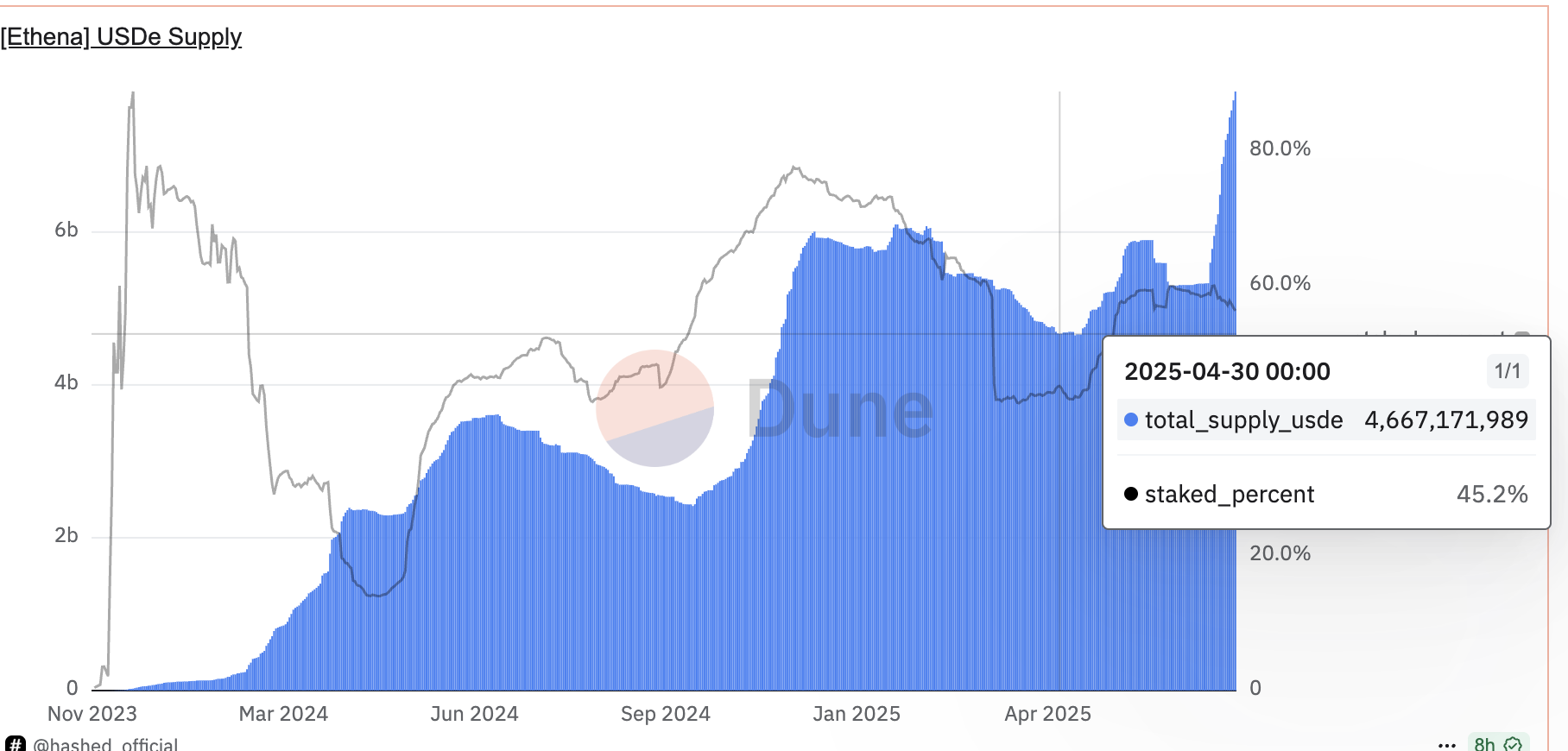

De låter ETH-innehavare deponera Ethereum eller stakad Ethereum (stETH) för att skapa USDe, en syntetisk dollar-tillgång som kan stakas vidare för lagerbaserad avkastning. När fler handlare vill öka sina avkastningar har flödet till USDe accelererat kraftigt.

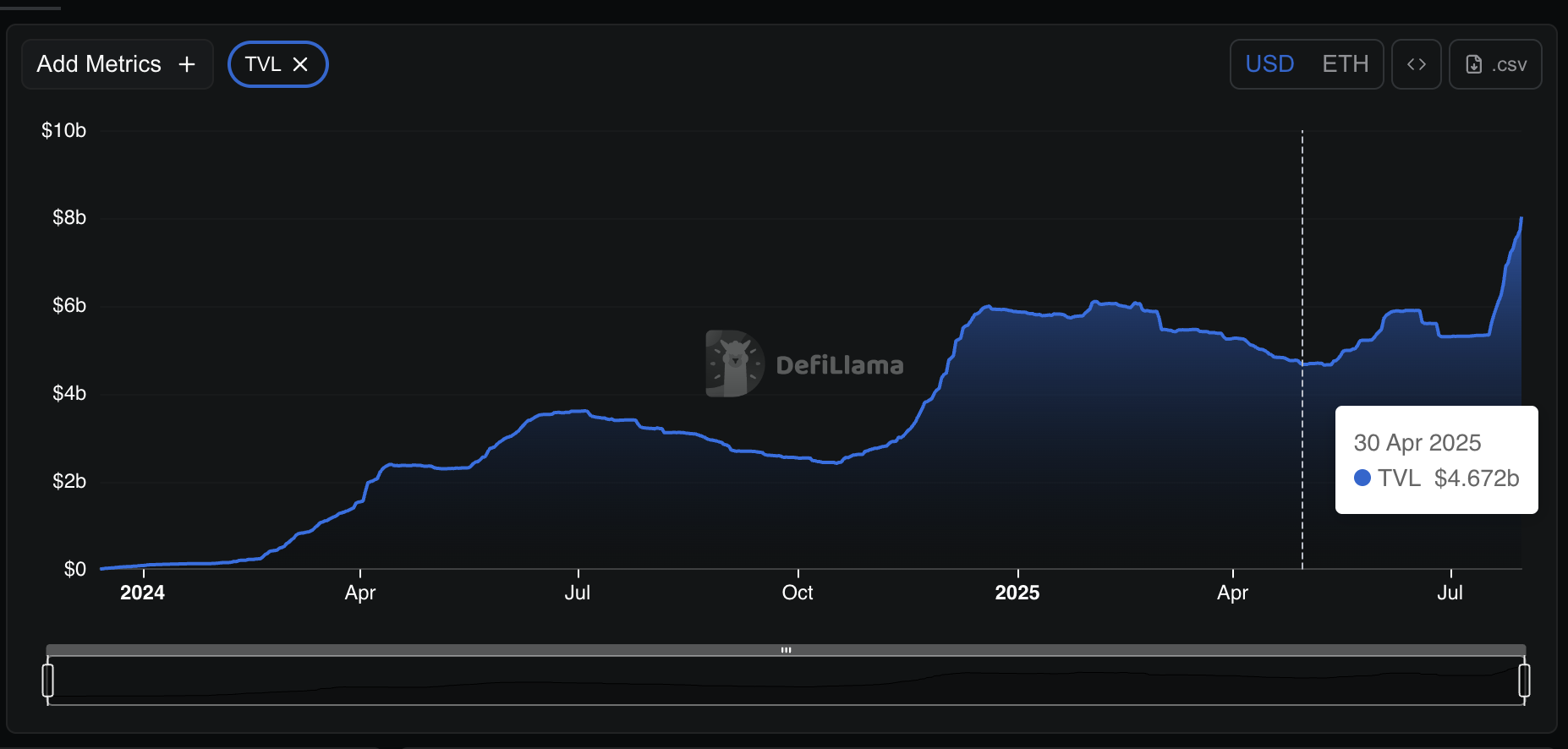

Det totala utbudet av USDe har ökat med nästan 80 % sedan den 30 april, från cirka 4,66 miljarder till över 8,03 miljarder. Samtidigt har andelen USDe som stakats ökat från cirka 45 % till 56,3 %, vilket visar ökat förtroende för att tjäna ytterligare avkastning från dessa stabila derivat. Ethenas egen TVL (Total Value Locked) har stigit till 8,1 miljarder USD, vilket återspeglar starka kapitalinflöden.

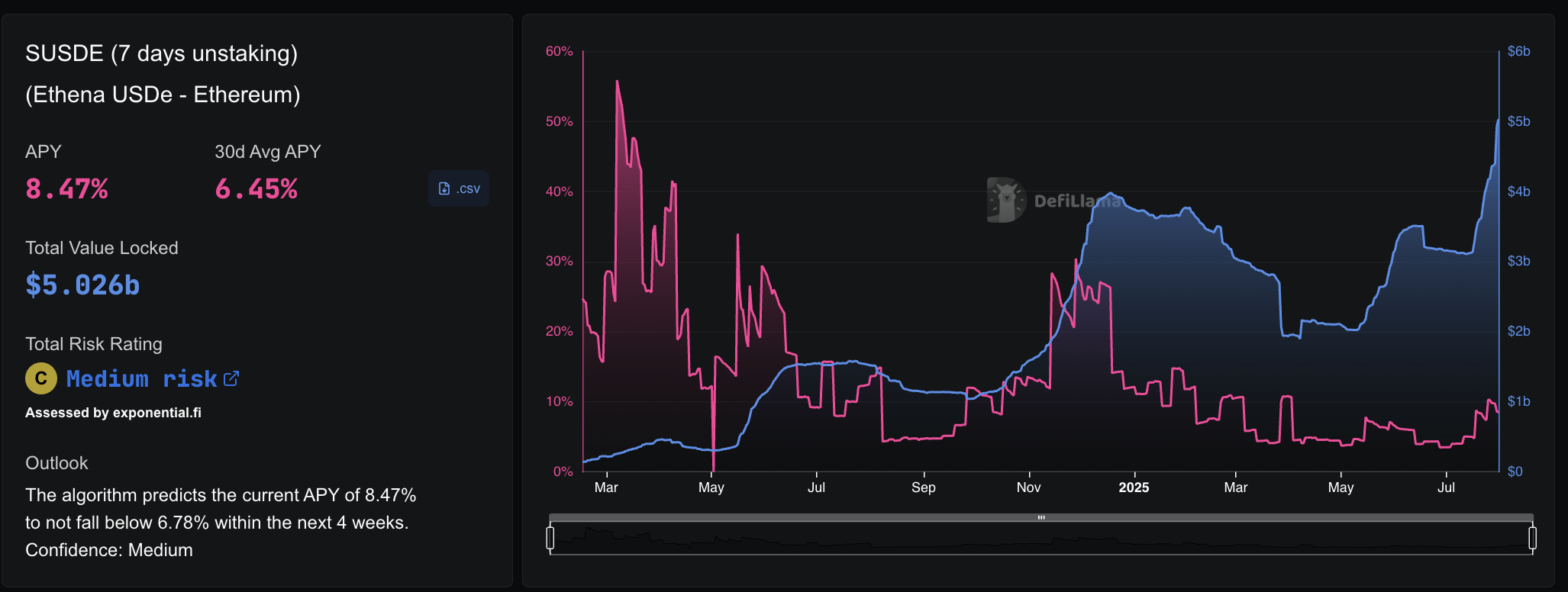

Med nuvarande avkastning runt 8,47 % årlig procentuell avkastning kan användare kombinera avkastning: bas-ETH-stakingavkastning, plus USDe-myntbelöningar, plus staking av USDe för extra inkomst.

Denna strategi blir mer attraktiv under en positiv Ethereum-cykel, eftersom högre priser ökar förtroendet och tillväxten av säkerheter i syntetiska avkastningshubbar.

Funding Rate Farming – Tjäna pengar medan ETH stiger

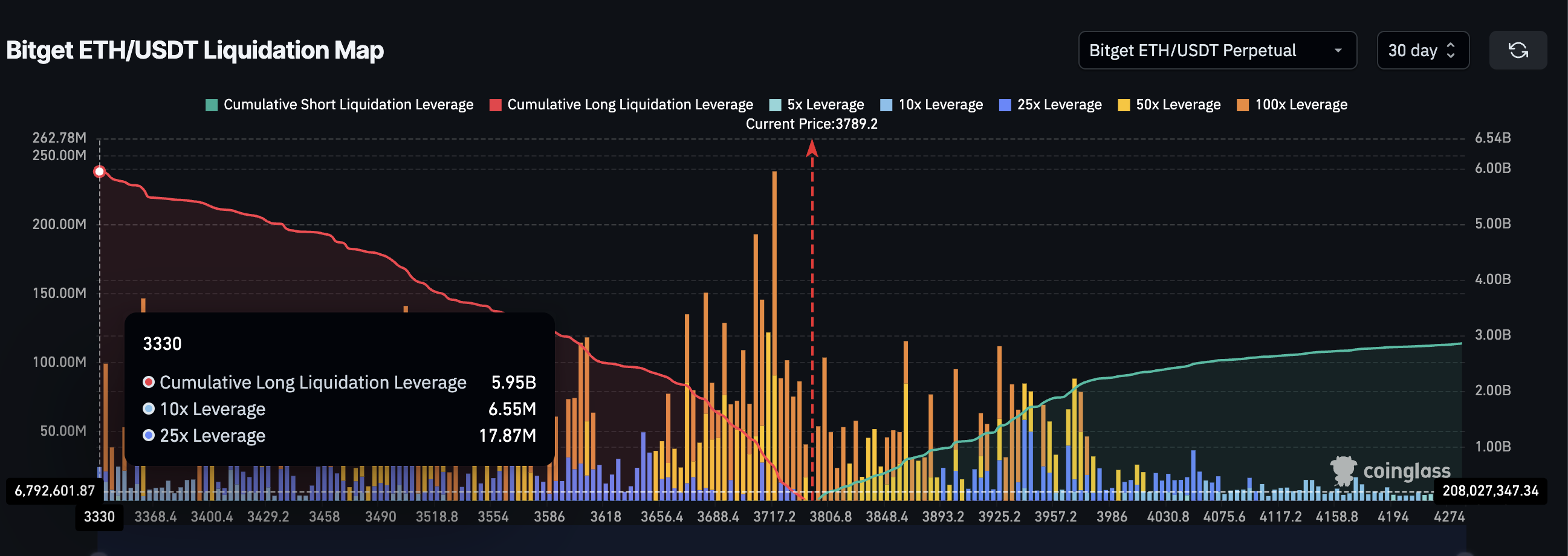

Många handlare ser likvidationskartan som en kamp mellan köpare och säljare, men finansieringsräntor visar en annan bild.

På Bitgets ETH-USDT-terminsmarknad är öppet intresse starkt långt, med 5,95 miljarder USD i lång hävstång, staplad med 10x (6,55 miljoner USD) och 25x (17,87 miljoner USD) exponering. Vid första anblicken verkar 2,86 miljarder USD i korta positioner som en negativ satsning. I verkligheten förutspår många av dessa positioner inte ett prisfall; de är där för att samla finansieringsbetalningar från överbelånade långa positioner.

I eviga terminer betalar långa positioner en finansieringsavgift till korta när köpartrycket överstiger säljartrycket. Under en stark uppgång, som ETH:s senaste rusning mot 3 900 USD, ökar finansieringsräntorna när handlare går in långt med hög hävstång.

Smart kapital tar motsatt sida, öppnar lågrisk korta positioner för att tjäna en stadig avkastning från denna obalans. Med hävstången mestadels koncentrerad på den långa sidan behöver korta positioner inte “vinna satsningen” på priset; de får betalt så länge efterfrågan på långa positioner är hög.

Denna dolda avkastningsstrategi har blivit en grundpelare för stora aktörer under trendande marknader, vilket förvandlar marknadseufori till en passiv inkomstkälla.

Utlåning och Likviditetspooler – Det Lågriskavkastande Spelet

Inte allt smart kapital i denna Ethereum-uppgång jagar hög hävstång eller spekulativa mynt. En del flödar tyst in i utlånings- och likviditetspooler som erbjuder stabilare, lägre riskavkastning.

Likviditetspooler är samlingar av tokens låsta i smarta kontrakt som underlättar handel och ger avgifter till likviditetsleverantörer.

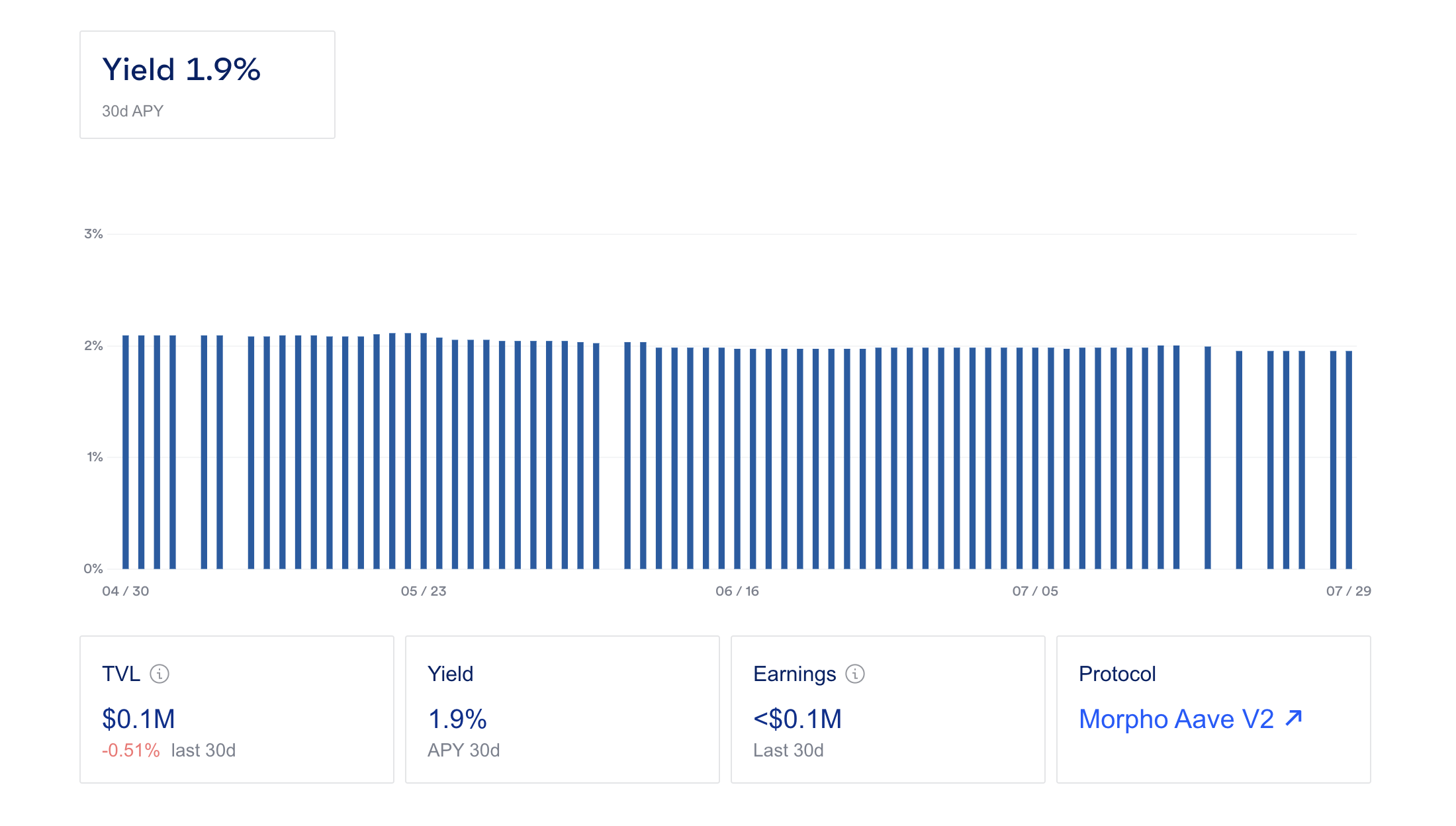

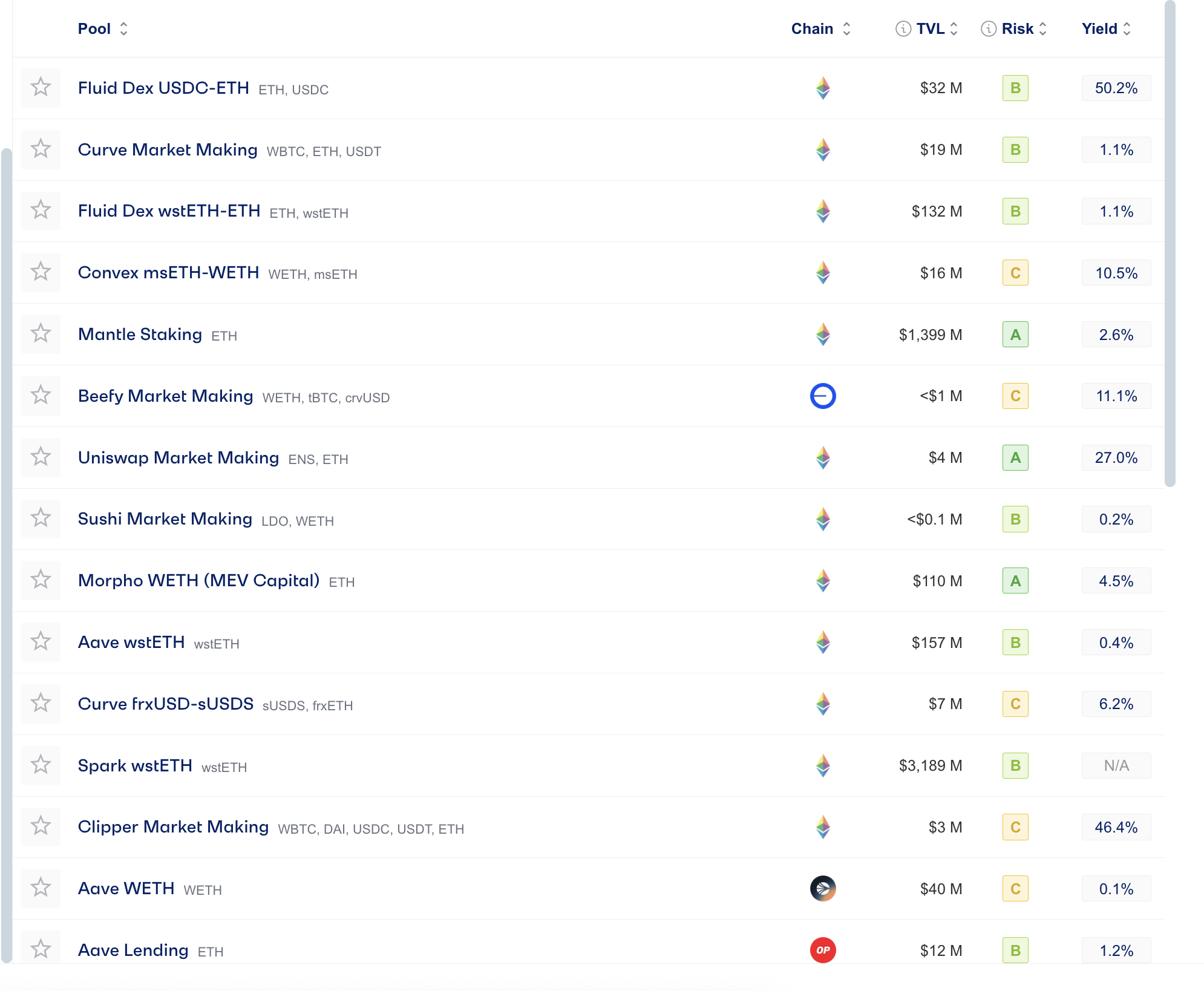

Plattformar som Morpho Aave V2 ser insättningar trots blygsamma avkastningar på 1,2–1,9 % årligen, med risknivåer betygsatta som “B”, vilket gör dem till säkrare satsningar för kapitalbevarande.

Andra pooler, inklusive Fluid Dex USDC-ETH och Uniswap ENS-ETH, visar högre avkastningar på 27–50 %, men med större riskexponering. Detta spektrum av ETH-länkade utlåningsalternativ visar hur avkastningssökare diversifierar, balanserar säkrare Aave-liknande utlåning med riskfyllda, högavkastande poolspel när Ethereums prisuppgång lockar nytt kapital.