Tokenupplåsningar är mer än bara schemalagda händelser; de är viktiga marknadsdrivkrafter. De kan orsaka prisnedgångar, volatilitet eller ekosystemtillväxt. Keyrock, en kryptovalutamarknadsgörare, publicerade en rapport om tokenupplåsningar och hur dessa händelser påverkar marknaden.

Forskningen visar att tokenupplåsningar, även om de är förutsägbara, har betydande effekter. Genom att använda insikter från studien kan kryptomarknadsdeltagare navigera dessa händelser mer effektivt och omvandla potentiella störningar till möjligheter.

Keyrock Research Avslöjar Insikter om Tokenupplåsningar

Studien undersökte över 16 000 tokenupplåsningar och belyste de betydande effekterna dessa händelser har på marknadsbeteendet. Forskningens resultat ger värdefulla insikter för både handlare och investerare. Varje vecka kommer över 600 miljoner USD i tokens ut i cirkulation på grund av upplåsningar. Trots deras frekvens är marknadsreaktionen på dessa händelser nästan enhetlig.

“Att förstå upplåsningsscheman är inte längre valfritt för handlare. Det är viktigt för att tajma marknadsinträden och -utträden effektivt,” betonade forskningen.

Enligt Keyrock skapar 90 % av upplåsningarna negativt pristryck. Detta gäller oavsett storlek, typ eller mottagare av tokens. Intressant nog börjar priset ofta påverkas långt innan upplåsningsdatumet, troligen eftersom medlemmar i samhället agerar i förväg. Större upplåsningar förstärker denna effekt och orsakar skarpare prisfall (upp till 2,4 gånger större) och ökad volatilitet.

Det är värt att notera att tokenupplåsningshändelser vanligtvis följer strukturerade scheman som anges i vestingtabeller. Dessa scheman kan variera från enstaka stora släpp (klippupplåsningar) till kontinuerliga månatliga distributioner (linjära upplåsningar). Keyrocks forskning kategoriserar dessa händelser efter storlek och fastställer att mindre upplåsningar, även om de är mindre påverksamma individuellt, kan skapa kumulativt pristryck.

- Nano (<0,1 %) och Mikro Upplåsningar (0,1 %-0,5 %): Minimal påverkan.

- Små (0,5 %-1 %) och Medelstora Upplåsningar (1 %-5 %): Kan påverka marknadssentimentet.

- Stora (5 %-10 %) och Jättelika Upplåsningar (>10 %): Betydande händelser med stor marknadspåverkan.

För handlare avgör storleken på en upplåsning dess betydelse. Jättelika tokenupplåsningar, även om de initialt är störande, sprider ofta sina effekter över tid, vilket leder till en mer gradvis prisåterhämtning.

Förutom storlek påverkar typen av mottagare som får de upplåsta tokens också prisdynamiken avsevärt. Att bedöma upplåsningsmottagarens profil är avgörande för att bestämma den potentiella marknadspåverkan. Keyrock har identifierat fem huvudkategorier i detta sammanhang.

Team Låser Upp

Dessa är de mest skadliga och leder till genomsnittliga prisfall på upp till 25 %. Okoordinerad försäljning av teammedlemmar, tillsammans med brist på strategiska åtgärder för att minimera marknadspåverkan, förvärrar situationen. Ofta behandlas dessa tokens som kompensation och säljs snabbt för att täcka ekonomiska behov, vilket resulterar i kraftiga prisnedgångar.

“Teamupplåsningar exemplifierar hur brist på planering kan förstärka marknadsstörningar,” noterade rapporten.

Därför bör handlare undvika att gå in i positioner under dessa upplåsningsperioder eller till och med under den linjära distributionen som ofta följer.

Investor Låser Upp

Hanteras strategiskt och visar kontrollerade effekter tack vare avancerade säkrings- och likvidationsstrategier. Intressant nog visar investerarupplåsningar mer kontrollerat prisbeteende jämfört med teamupplåsningar.

Tidiga investerare, ofta från venturekapital (VC) bakgrunder, använder avancerade strategier som OTC-affärer, derivat och optioner för att mildra effekten av tokensförsäljningar. Dessa metoder minskar omedelbart säljtryck och säkerställer ordnade marknadsförhållanden.

Keyrocks forskning påpekar att antagandet av liknande strategier av projektteam skulle kunna minska de negativa effekterna av tokenupplåsningar avsevärt.

“Sofistikering i planering och genomförande kan förvandla upplåsningar till möjligheter snarare än skulder,” tillade Keyrock.

Ekosystemutveckling låser upp

Unikt positiva, dessa resulterar ofta i prisökningar (+1,18 % i genomsnitt) eftersom de injicerar likviditet eller stimulerar ekosystemtillväxt. Tokens används vanligtvis för infrastrukturutveckling och bidrar till långsiktig ekosystemtillväxt.

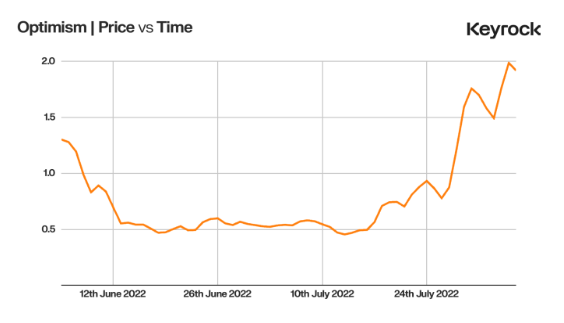

Keyrock nämner exemplet med Optimism (OP), som strategiskt tilldelade 36 miljoner USD i tokens till 24 projekt efter en stor upplåsning i juni 2022. Detta tillvägagångssätt stabiliserade inte bara marknaden utan drev också nätverkets expansion.

“Upplåsningar i linje med ekosystemtillväxtstrategier kan fungera som katalysatorer snarare än störningar,” sa Keyrock.

Community och Burn Unlocks

Community- eller offentliga upplåsningar visar ofta blandade effekter, med många tokens som hålls eller säljs av mottagare, vilket återspeglar måttligt pristryck. Å andra sidan är brännupplåsningar sällsynta och därför uteslutna från analysen.

Viktiga insikter: Mönster och strategier kring upplåsningar

Samtidigt finns det två fenomen som ofta sänker priserna innan tokenupplåsning. Först är det detaljhandelsförväntningar, där handlare säljer tidigt för att undvika utspädning, vilket sänker priserna ytterligare. Sedan är det institutionell säkring, där avancerade innehavare låser in priser i förväg för att minimera påverkan på upplåsningsdagar.

Efter upplåsning stabiliseras priserna ofta inom två veckor när marknadsdynamiken justeras. För ekosystemutvecklingsupplåsningar kombineras stabiliseringen med konkreta tillväxtfördelar, som i projekt som Optimism, som effektivt använde tokenupplåsningar för att finansiera ekosystemexpansion.

“Optimisms strategi efter sin aggressiva upplåsning i juni 2022 erbjuder ett skolboksexempel på hur ekosystemupplåsningar, när de är väl utformade, kan driva både omedelbar nytta och långsiktig tillväxt. Trots en initial utförsäljning visade Optimism hur man genom att anpassa upplåsningar med riktade incitament kan förvandla en utbudschock till en språngbräda för expansion,” stod det i ett utdrag från forskningen.

eyrocks forskning betonar vikten av att övervaka upplåsningsscheman och förstå mottagarnas beteende. För handlare är timing avgörande. Att lämna positioner 30 dagar före stora upplåsningar och återvända 14 dagar senare kan minska risker och maximera avkastning. För projekt kan noggrant planerade upplåsningsscheman och strategier, som fasade släpp och likviditetsstöd, minimera marknadsstörningar och anpassa sig till långsiktiga tillväxtmål.