I en färsk rapport förutspår McKinsey & Company att marknaden för tokeniserade finansiella tillgångar kan nå 2 biljoner dollar år 2030.

Denna prognos visar den transformativa potentialen hos tokeniseringssektorn för real-world assets (RWA). Den belyser också den strategiska betydelsen av finansinstitut utrustade med blockchain-funktioner.

Demokratisering av investeringar: Hur tokenisering öppnar dörrar för små investerare

McKinseys analys tyder på att tokenisering av tillgångar kommer att ske i vågor. Den första vågen kommer att fokusera på tillgångsklasser med bevisad avkastning på investeringar och skalbarhet.

Dessa inkluderar kontanter och insättningar, obligationer och börshandlade sedlar (ETN), fonder och värdepapperiseringar. År 2030 kan det totala tokeniserade börsvärdet nå cirka 2 biljoner dollar, främst drivet av dessa tillgångsklasser.

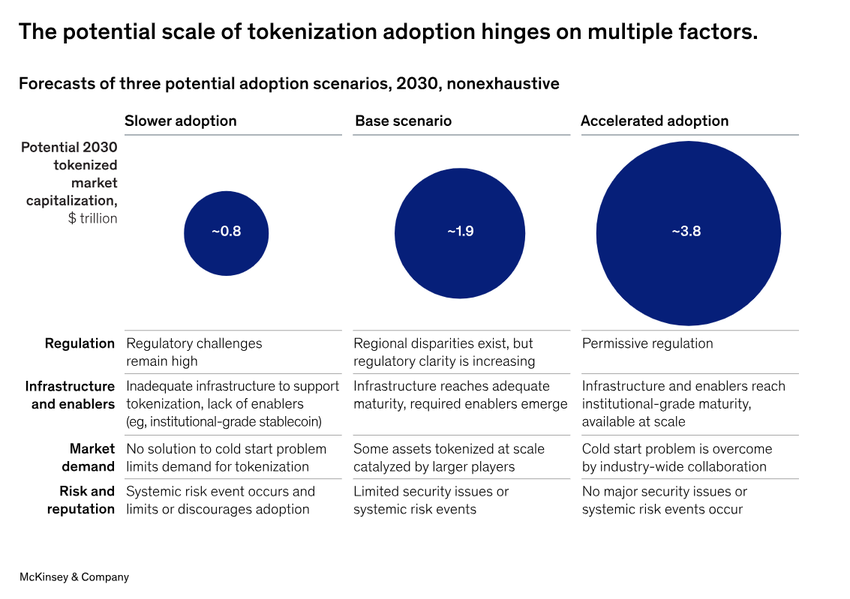

“De pessimistiska och optimistiska scenarierna sträcker sig från cirka 1 biljon dollar respektive cirka 4 biljoner dollar”, tillade McKinsey-analytiker.

Läs mer: Hur investerar man i verkliga kryptotillgångar (RWA)?

Denna siffra står i kontrast till prognosen från september 2022 av ADDX och BCG, som uppskattade att den globala marknaden för illikvid tillgångstokenisering skulle kunna nå 16 biljoner dollar år 2030. Dessa olika prognoser belyser olika perspektiv på hastigheten och omfattningen av tokenisering.

Dessutom påpekade rapporten att en av de mest övertygande aspekterna av tokenisering är dess potential att demokratisera tillgången till traditionellt exklusiva investeringar. Genom att sänka de lägsta investeringsstorlekarna gör tokenisering det möjligt för ett bredare spektrum av investerare att delta i tillgångar med högt värde.

Denna demokratisering är tydlig i regioner som Thailand och Filippinerna. Utfärdandet av tokeniserade obligationer i dessa områden har gjort det möjligt för små investerare att engagera sig genom delat ägande.

Återköpsavtal, eller “repor”, är också ett framgångsrikt användningsfall för tokenisering. Finansinstitut som Goldman Sachs gör för närvarande transaktioner med biljoner dollar i månatlig repovolym med hjälp av tokeniserade plattformar.

“På den operativa sidan automatiserar utförande av smarta kontrakt den dagliga livscykelhanteringen (till exempel värdering av säkerheter och marginalpåfyllningar). Det minskar antalet fel och uteblivna avvecklingar och förenklar rapporteringen. 24/7 omedelbar avveckling och on-chain-data förbättrar också kapitaleffektiviteten genom intradagslikviditet för kortfristig upplåning och förbättrad användning av säkerheter”, utvecklade McKinsey-analytiker.

Att övervinna regulatoriska utmaningar och utmaningar med “kallstart”

Trots de tydliga fördelarna och den växande drivkraften erkänner rapporten att ett utbrett antagande av tokenisering står inför flera utmaningar, inklusive regulatoriska hinder. En stor utmaning är komplexiteten i att modernisera befintlig infrastruktur i en regeltung bransch.

“I många jurisdiktioner saknas den regulatoriska och rättsliga säkerheten för att engagera sig i någon form av digitala tillgångar, och kritiska möjliggörare, såsom utbredd tillgång till tokeniserade kontanter i grossistledet och insättningar för avveckling, har ännu inte levererats”, beskrivs det i rapporten.

Förutom regulatoriska utmaningar betonar McKinseys rapport vikten av att övervinna “kallstartsproblemet” för att uppnå verklig skala i tokenisering. Denna utmaning uppstår på grund av behovet av nätverkseffekter, där investerare fångar verkligt värde från kostnadsbesparingar, högre likviditet eller förbättrad efterlevnad.

Läs mer: Vad är effekten av Real-World Asset (RWA) Tokenization?

I rapporten introduceras dock begreppet minsta livskraftiga värdekedjor (MVVC) för att lösa problemet med kallstart. MVVC:er samarbetar med finansinstitut och andra intressenter för att skapa sammankopplade infrastrukturer som stöder tokeniserade tillgångar. Exempel på detta är de blockkedjebaserade repo-ekosystem som drivs av Broadridge och JPMorgans Onyx-plattform i samarbete med Goldman Sachs och BNY Mellon.