Strategy (tidigare MicroStrategy) är det största företaget som äger Bitcoin. De äger 671 268 BTC. Det är över 3,2 % av alla Bitcoin som finns. Det gör företaget mycket viktigt men även riskabelt för Bitcoins ekosystem.

Om det går dåligt för företaget kan effekten bli större än FTX-kollapsen år 2022. Här berättar vi varför den risken finns, vad som kan orsaka det, och hur allvarliga följder det kan få.

MicroStrategy är ett hävstångsspel på Bitcoin

MicroStrategy har nu hela sin identitet kopplad till Bitcoin. Företaget har köpt BTC för över 50 miljarder USD, mest med lån och aktieförsäljningar. Programvaruverksamheten ger bara 460 miljoner USD per år, vilket är mycket mindre än företagets exponering mot Bitcoin.

I december 2025 handlades företagets aktie långt under värdet på deras Bitcoininnehav. Företagets marknadsvärde är cirka 45 miljarder USD, men deras BTC är värt runt 59–60 miljarder USD.

Investerare värderar företagets tillgångar lägre på grund av oro för utspädning, skulder och om det är hållbart.

Genomsnittligt inköpspris för deras BTC är cirka 74 972 USD. De flesta nya köp gjordes när Bitcoinpriset var som högst under fjärde kvartalet 2025.

Över 95 % av företagets värde bygger på priset på Bitcoin.

Om BTC sjunker snabbt kan företaget fastna. Då sitter de med skulder och preferensaktier för många miljarder USD utan lösning.

Bitcoinpriset sjönk 20 % sedan 10 oktober, men MSTR förlorade mer än dubbelt så mycket under samma tid.

Vad gör detta till en Black Swan-risk?

MicroStrategy använde aggressiva metoder för att köpa Bitcoin. De sålde vanliga aktier och gav ut nya typer av preferensaktier.

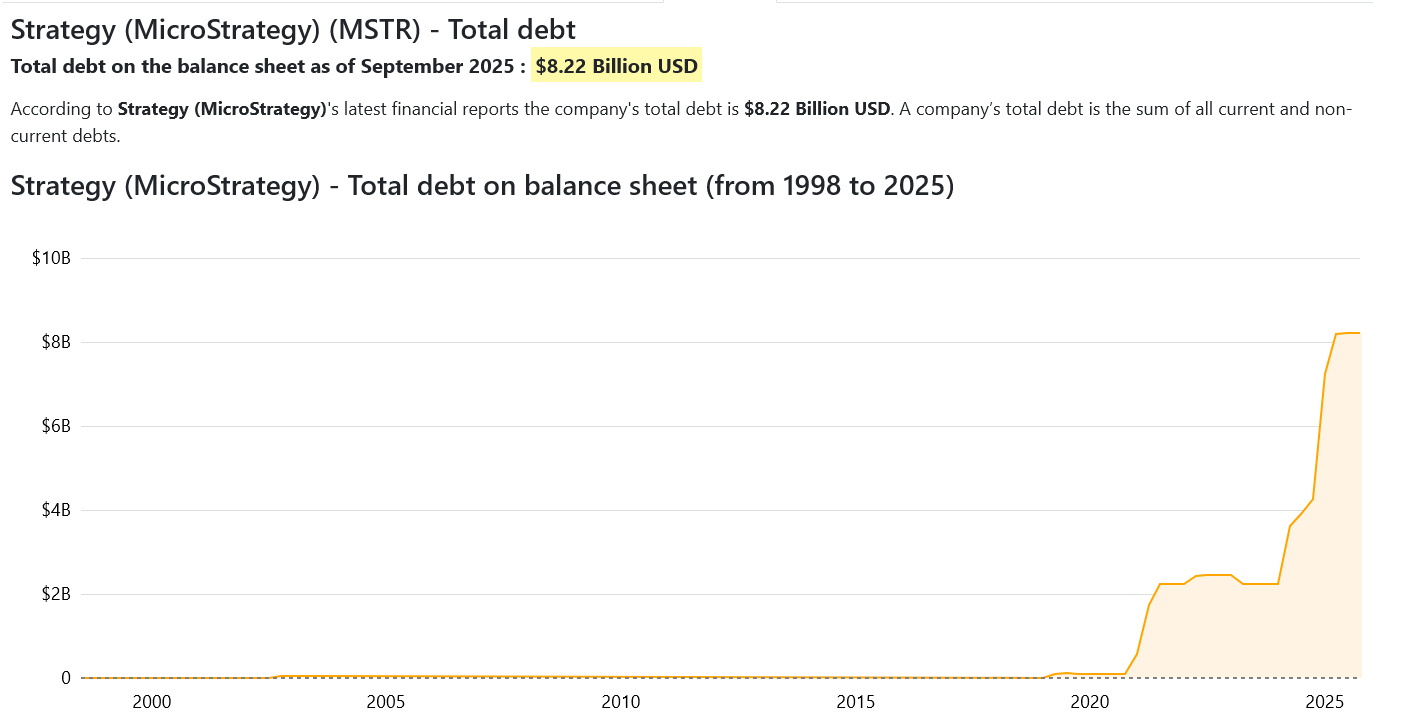

Nu har de över 8,2 miljarder USD i konvertibla lån och mer än 7,5 miljarder USD i preferensaktier. Dessa finansieringsmetoder kräver stora utbetalningar: 779 miljoner USD årligen i räntor och utdelning.

Om Bitcoin faller under 13 000 USD kan MicroStrategy bli insolvent. Det är inte troligt inom kort, men BTC brukar ibland falla 70–80 %.

En stor krasch, särskilt om det blir en likviditetskris eller ETF-skapat kaos, kan sätta företaget i fara.

MicroStrategy är inte en börs som FTX var. Men om företaget kraschar kan effekten bli större. De äger mer Bitcoin än något annat företag förutom några ETF:er och regeringar.

Om MicroStrategy tvingas sälja av eller investerare får panik kan BTC-priset sjunka snabbt. Då kan det starta en negativ spiral på kryptomarknaden.

MicroStrategy lovar att inte sälja sin BTC, men det beror på om företaget kan få in pengar.

I slutet av 2025 har de 2,2 miljarder USD i reserver. Det räcker för två års utbetalningar. Men reservpengarna kan ta slut om BTC sjunker och kapitalmarknaden stängs.

Hur troligt är det att Michael Saylors strategi kollapsar?

Sannolikheten är inte bara ja eller nej. Risknivån ökar dock.

MicroStrategy ligger nu utsatt till. Aktiekursen har gått ner 50 % i år. Deras mNAV är under 0,8×. Institutionella investerare väljer Bitcoin-ETF:er som är billigare och enklare.

Indexfonder kan sälja MSTR på grund av företagets struktur. Det kan leda till passiva utflöden på flera miljarder.

Om Bitcoin faller under 50 000 USD och ligger kvar där, kan företagets börsvärde bli lägre än deras skulder. Då kan det bli svårt för dem att få in nytt kapital, därför kan de behöva fatta jobbiga beslut som att sälja tillgångar eller ändra om i verksamheten.

Chansen att allt kollapsar år 2026 är liten, men inte omöjlig. En grov uppskattning ger sannolikheten till mellan 10–20 %, med dagens balansräkning, marknadsläge och Bitcoins stora svängningar.

Men om det skulle hända, kan skadan bli större än FTX kollaps. FTX var en centraliserad handelsplattform. MicroStrategy äger en stor del av Bitcoins utbud.

Om de säljer sina innehav snabbt på marknaden, kan priset på Bitcoin falla mycket och förtroendet bli sämre. Det kan leda till att fler säljer av sina krypto.