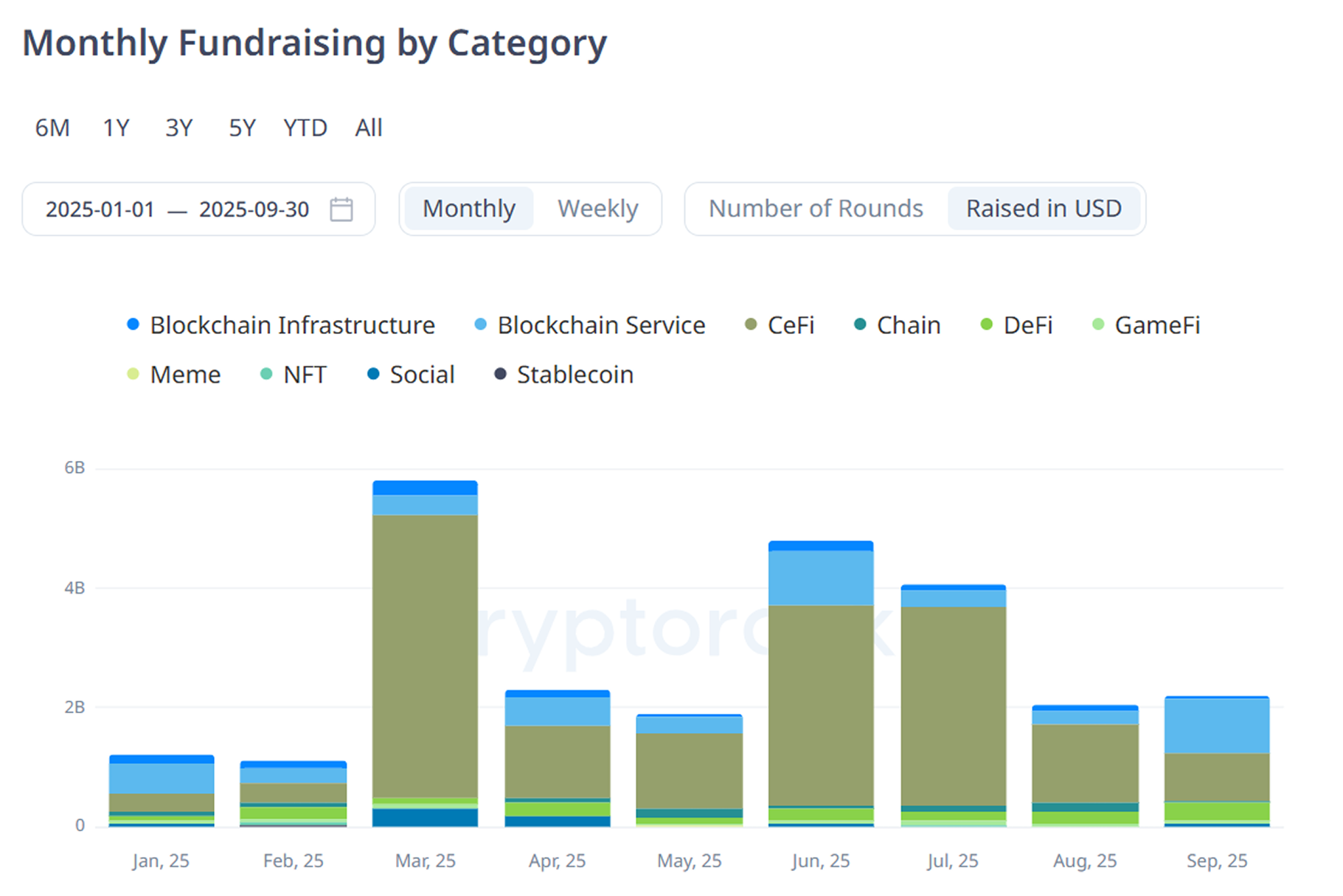

Total krypto-VC-finansiering nådde 8 miljarder USD i Q3 2025, drivet inte av hype utan av politisk stabilitet. Trump-administrationens pro-krypto-inställning och tokeniseringens uppgång gjorde reglering till en fördel.

För investerare signalerar skiftet förutsägbara ramar, institutionella utgångar och en marknad som inte längre styrs av spekulation — en strukturell omställning som gör efterlevnad till en prestationskälla.

Varför policy blev katalysatorn

Varför viktigt

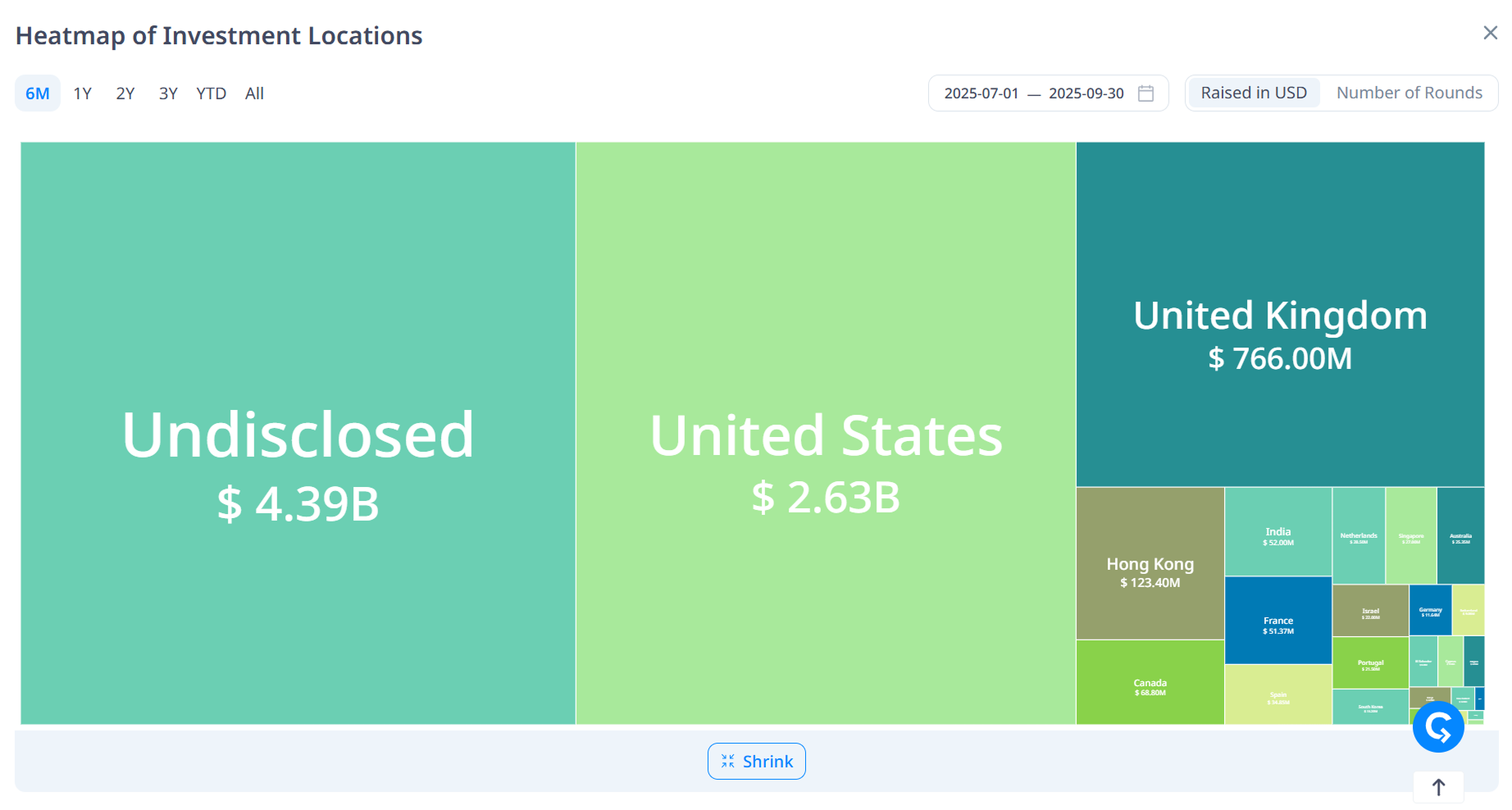

CryptoRank-data visar att USA-baserade fonder stod för en tredjedel av krypto-VC-aktiviteten i Q3. Federal klarhet om stablecoins, beskattning och efterlevnad lockade tillbaka institutioner, vilket gav det starkaste kvartalet sedan 2021. Siffrorna bekräftar att amerikansk reglering — snarare än likviditet — nu formar riskkapitalets momentum.

Crypto VC-förtroende återvänder

Senaste uppdatering

Silicon Valley Venture Capitalist Confidence Index visade en av sina brantaste nedgångar på två decennier, innan den återhämtade sig i Q2 när tullångest minskade. Kapitalet roterade till tokenisering, efterlevnad och AI–krypto-konvergens — sett som motståndskraftigt i osäkerhet. Återhämtningen tyder på att investerare omkalibrerar, inte drar sig tillbaka, och byter hype mot fundamenta när politik ersätter känsla som huvudkompass för risk.

State Street fann att 60 % av institutionerna planerar att fördubbla sin exponering mot digitala tillgångar inom tre år, med över hälften som förväntar sig att 10–24 % av portföljerna ska vara tokeniserade till 2030. Tokeniserad private equity och skuld blir den “första anhalten” för likviditetssökande allokatorer, även om LP-tokenmodeller fortfarande är juridiskt gråa. Tokenisering institutionaliserar själva riskkapitalet, vilket gör privata marknader till programmerbart, handlingsbart kapital.

Bakom kulisserna

Llobet noterade att fonder som a16z, Paradigm och Pantera nu använder tokeniserade sidofordon, vilket låter LPs handla fondandelar på efterlevnadsplattformar. DAO-kassor och decentraliserade pooler framträder som rivaler till traditionell VC-finansiering, vilket visar hur krypto nu finansierar sig självt genom sina egna kanaler.

Bakgrund

Regulatorisk oklarhet höll tidigare allokatorer borta. “Juridisk osäkerhet och illikviditet begränsade blockchain-finansiering,” som noterats i Llobets studie 2025. Det förändrades när Washington godkände en nationell stablecoin-ram och skatteincitament för efterlevnadsenheter, vilket legitimerade krypto för pensioner och statliga fonder.

Globala följder

Bredare påverkan

CryptoRanks Q3-data visar 275 affärer, två tredjedelar under 10 miljoner USD — tydliga bevis på disciplin över spekulation.

CeFi och infrastruktur absorberade 60 % av kapitalet, medan GameFi och NFTs föll under 10 %. Investerare omvärderar risk genom kassaflöde snarare än hype — ett kännetecken för marknadsmognad.

| Mått | Q3 2025 | Källa |

|---|---|---|

| Total VC-finansiering | 8 miljarder USD | CryptoRank |

| Genomsnittlig affärsstorlek | 3–10 miljoner USD | CryptoRank |

| Institutionell allokering | +60 % planerad ökning | State Street |

| Förtroendeindex | 3,26 / 5 | SSRN / SVVCCI |

State Street förväntar sig att tokeniserade fonder blir standard till 2030, medan CryptoRank förutspår inflöden på 18–25 miljarder USD 2025 — en hållbar, efterlevnadsdriven cykel. Reglering fungerar nu mindre som en begränsning och mer som en konkurrensfördel.

Crypto VC möter sitt första riktiga stresstest

Risker och utmaningar

Ray Dalio varnade för att USA:s skuld, nu cirka 116 % av BNP, speglar dynamiken före andra världskriget och kan minska riskaptiten om finanspolitisk reparation stannar av.

Dalios “underskottsbomb” och SVVCCI-data tyder på att handelsvolatilitet kan försena börsintroduktioner. Ackerman från DataTribe varnade för att AI-eufori kan skapa en “bubbla” som omvärderar värderingar och avleder kapital från Web3. Politik kan förankra känslan, men makroskuld och AI-spekulation kommer att testa om sektorns nya disciplin kan hålla.

“Institutionella investerare går bortom experiment; digitala tillgångar är nu en strategisk hävstång för tillväxt,” sa Joerg Ambrosius, State Street.

“Handelsvolatilitet kommer att begränsa utgångar på kort sikt, men AI och blockchain förblir de dubbla pelarna för ny värdeskapande,” noterade Howard Lee, Founders Equity Partners.

“Crypto VC har blivit institutionaliserat. Tokeniserade fonder är den nya standarden för likviditet,” sa Marçal Llobet, University of Barcelona.

Crypto VC har gått in i en disciplinerad, institutionell fas. Regulatorisk klarhet och tokenisering ökar tillgången och minskar volatiliteten. Men fortsatt tillväxt beror på makrostabilitet och noggrant risktagande. Om förutsägbarheten håller i sig, kan 2025 bli ihågkommet som året då efterlevnad blev alfa.