Låg-risk DeFi har blivit en central punkt i debatten inom Ethereum-gemenskapen. Många menar att det kan bli nätverkets kärndrivkraft, precis som Google Sök driver Google.

Men flera experter varnar för att denna syn kan vara för optimistisk med tanke på Ethereums hårda konkurrens med stablecoins och RWAs.

Låg-risk DeFi – En ny tillväxtmotor för Ethereum?

Som BeInCrypto rapporterade, föreslog Vitalik Buterin att låg-risk DeFi-protokoll som Aave eller MakerDAO kan bli en primär intäktskälla för Ethereum (ETH). Han jämförde denna modell med hur Google får mycket av sina intäkter från Google Sök.

“Viktigt är att låg-risk DeFi ofta är mycket synergistisk med många av de mer experimentella applikationer som vi i Ethereum är entusiastiska över.” Vitalik observerade.

Tillämpat på Ethereums fall betonar Vitalik att nätverket behöver säkra finansiella aktiviteter som stödjer sparande och betalningar—särskilt för underbetjänade samhällen—för att bevara ekosystemets kulturella identitet.

Denna syn från Vitalik har väckt livlig debatt. David Hoffman säger att låg-risk DeFi inte genererar mycket blockutrymmesefterfrågan för Ethereum. Trots detta höjer låsning av stora mängder ETH i utlåningsprotokoll som MakerDAO, Aave eller Uniswap ETH till en form av “varupengar” inom Ethereum-ekosystemet.

Vissa utvecklare hävdar att låg-risk DeFi är universellt, enkelt och skalbart till miljarder användare. Stani Kulechov har föreställt sig en dag när Aave kan distribuera avkastning till miljarder globalt, vilket gör DeFi till ett grundläggande finansiellt verktyg för mänskligheten.

“Låg-risk DeFi är Ethereums arbetshäst: enkelt, kraftfullt och universellt användbart. En dag kan Aave distribuera avkastning till miljarder över hela världen.” Stani kommenterade.

Låg intäkt, svårt att motivera värderingen

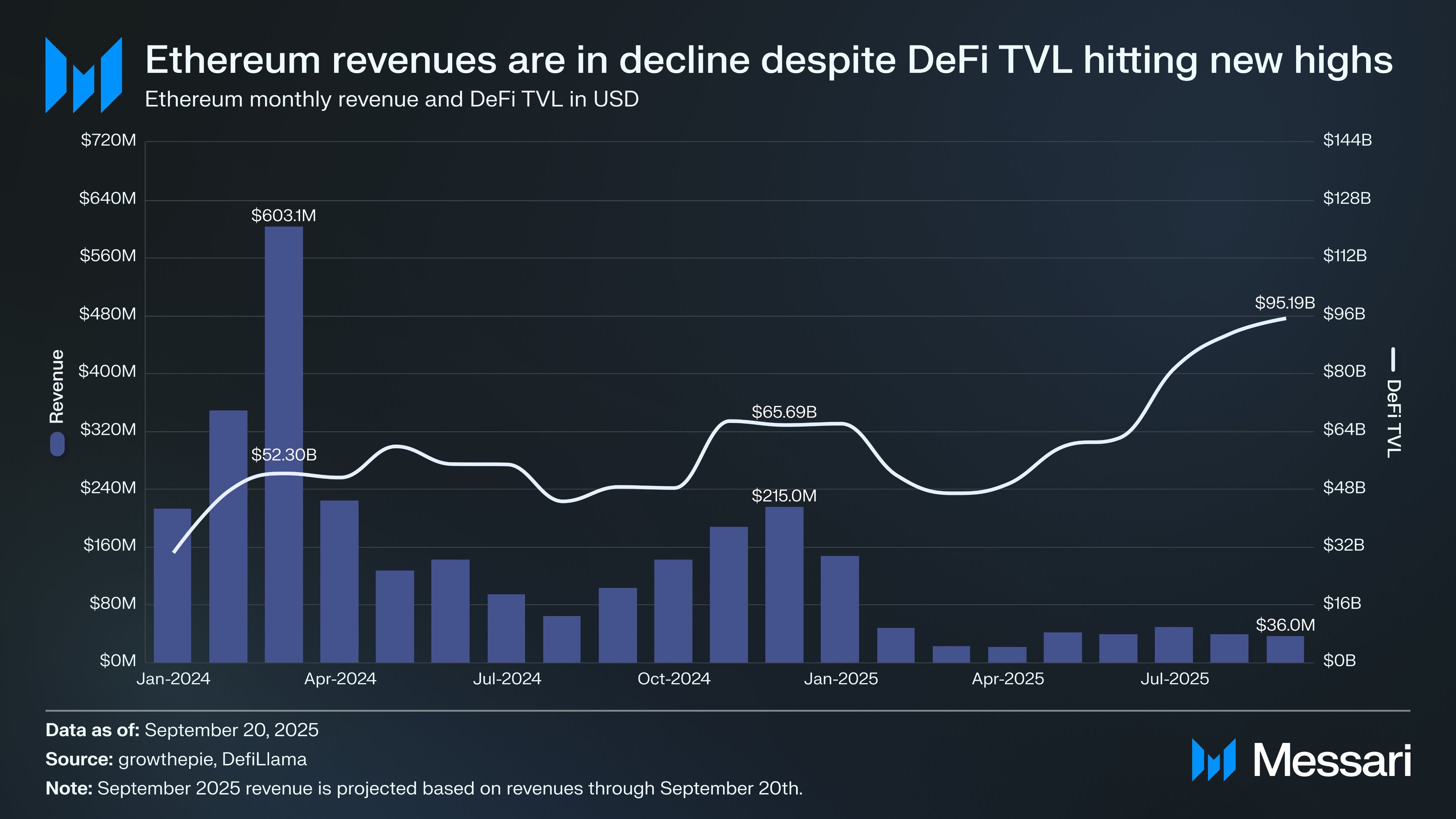

Inte alla håller med Vitalik. En annan X-användare hävdar att låg-risk DeFi ensam inte kan motivera Ethereums enorma marknadsvärde, som för närvarande är cirka 0,5 biljoner USD. Handelsvolymen från dessa protokoll nådde bara cirka 36 miljoner USD i september—en siffra som är alldeles för liten för att skapa ett hållbart kassaflöde för nätverket. Dessutom, trots DeFi:s TVL på ungefär 95,2 miljarder USD och en stablecoin-utbud på 161,3 miljarder USD, genererar dessa mätvärden fortfarande inte tillräcklig blockutrymmesefterfrågan för att hålla nätverksavgifterna attraktiva för validerare.

“Låg-risk DeFi som Ethereums ‘Google Sök’ kan bara fungera om det prioriterar ETH som den primära monetära tillgången. Men med stablecoins dominerande och många som driver Ethereum som ‘RWA-kedjan’, måste ETH konkurrera med ett ständigt växande fält av monetära tillgångar för denna position,” en användare på X delade.

En annan kommentator varnar för att Vitaliks inramning av att tjäna de utan bank via låg-risk DeFi misstolkar det praktiska målet. De varnar för att flytta utlånings-/lånemarknader helt on-chain på Layer-1 försämrar användarupplevelsen och minskar sammansättbarheten. Ethereum kämpar också för att konkurrera med dedikerade betalningssystem som Stripe eller Circle, eller avgiftsoptimerade kedjor som Solana, där hög MEV subventionerar låga kostnader.

Konkurrens med Stablecoins och RWAs

En annan tankegång anser att Ethereum är i hård konkurrens med stablecoins och RWAs för att behålla rollen som ekosystemets inhemska monetära tillgång. Medan RWAs kan locka användare med avkastning, är de osannolika att matcha ETH:s tillförlitlighet och likviditet; därmed behåller ETH en fördel som en oöverträffad monetär tillgång.

Noterbart är att vissa analytiker betonar attraktionen av neutrala kedjor som Ethereum som ett förvaringslager för centraliserade tillgångar som USDC eller RWAs. Att hålla USDC på Aave via Ethereum kan vara mindre mottagligt för ingripande av Circle än att lagra det på centraliserade företagskedjor, vilket ökar Ethereums attraktivitet som en censurresistent infrastruktur.

Även om vissa ser idén om att “nationalisera” kärn-DeFi-protokoll på Ethereum som rätt riktning, tror många experter att Ethereum ännu inte är redo att erbjuda låg-risk, lågkostnad, mycket skalbara DeFi-tjänster. Detta förblir ett slutmål som går bortom enbart on-chain utlåning/lån.

“Inbyggda tjänster är det verkliga slutmålet (ett steg bortom vad Vitalik säger här), men det bör inte begränsas till utlåning.” en expert delade på X.